美联储:继续“等待”白宫?

来源于:英为-推荐

发布日期:2025-05-09 09:08:52

一方面在贸易关税上,谈判在推进,甚至中美之间都出现了积极的信号;另一方面在国内减税上,白宫和国会加强了合作,计划在7月初通过新的税收和支出法案。既然如此,美联储似乎在与白宫的博弈中占到了“后发优势”,静观其变确实是“最优解”:美联储

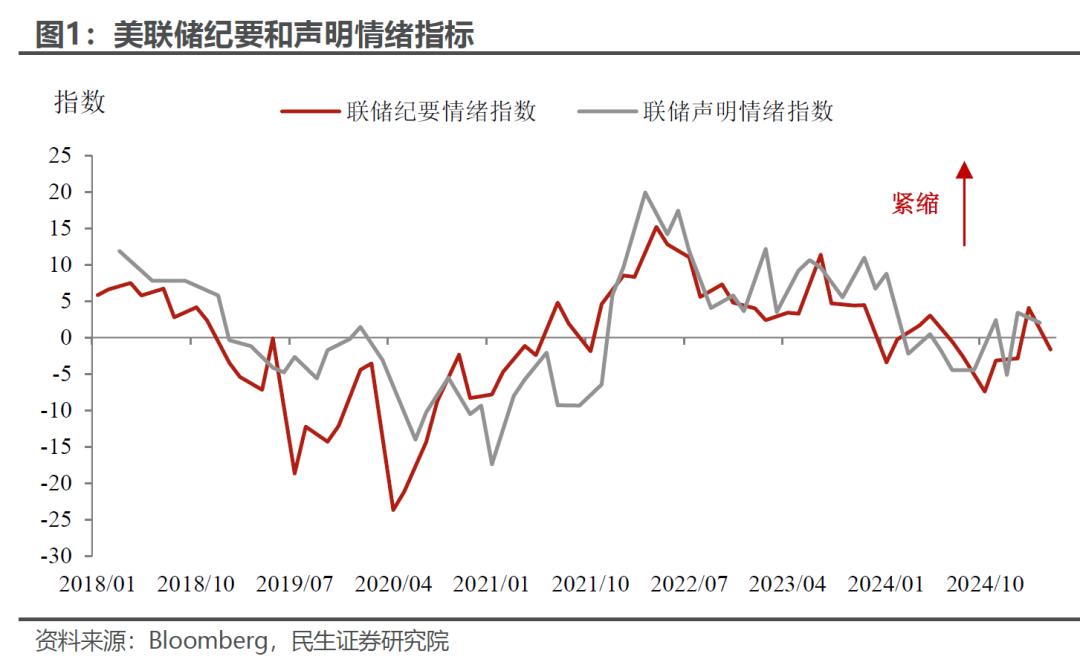

5月会议由于没有点阵图,从纪要和新闻发布会来看,美联储的论调仍是以“等”为主,防风险在第一位,为后续的“未知”充分保留政策的“灵活性”:

,并且对于年内的降息路径没有太多的指引,尤其是对于6月降息,会保持充分的“开放态度”,而市场也开始预期降息重启要等到下半年。

什么能够触发降息?和财政部长贝森特的说法类似,就业和通胀等硬数据走弱是关键,调查、预期等软数据的恶化尚无法提供充分的理由。

。5月纪要最大的不同在于,很少见地同时强调高失业率和高通胀两大风险。

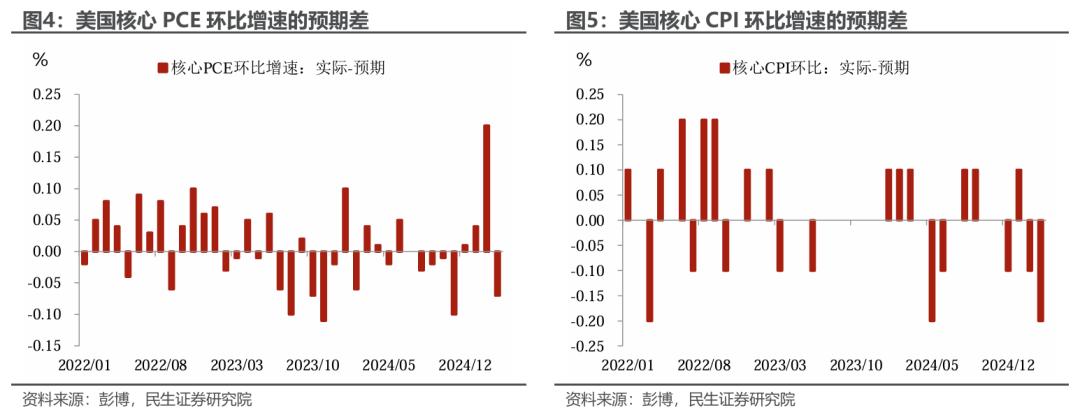

而在判断关税和减税的影响上,美联储也无法做到“未卜先知”——当政策冲击出现,“滞”和“胀”到底谁更严重。而从当前的数据来看,“滞”的风险是可控的,4月非农就业和非制造业PMI均明显超预期。但当前数据受到“抢进口”、“抢消费”的干扰,无法线性外推。

关注通胀,更关注通胀预期。虽然鲍威尔公开表明目前尚无法确认“就业和通胀”哪个更重要,但表示当前“适度限制性”的政策是适宜的。

通胀的“分量”还是更重一些。尽管美联储倾向于认为关税的通胀冲击可能是一次性的,但通胀一般被认为是有粘性的,因此“一次性的冲击”仍有可能对居民通胀预期产生持续性的冲击。这也是近期密歇根调查通胀预期给联储敲响的“警钟”。

等是“最优解”。一方面,无论政府债务还是贸易关税,都不是美联储的职责,也不在其能力范围内。另一方面,鲍威尔表示当前美联储没有明显的“等待成本”,可以迅速应对不利的情形出现。

为什么我们认为当前美联储主观上在6月降息的意愿并不强?我们在之前的报告《无能为力的联储,被迫强势的鲍威尔》中系统阐述了联储宽松的客观约束。而对于6月降息,额外还有两点特殊的原因:

,而在6月会议之前最大的问题是。6月18至19日议息会议之前,联储只能看到5月的CPI和PPI,而此前的数据给出的宽松理由底气是不足的。

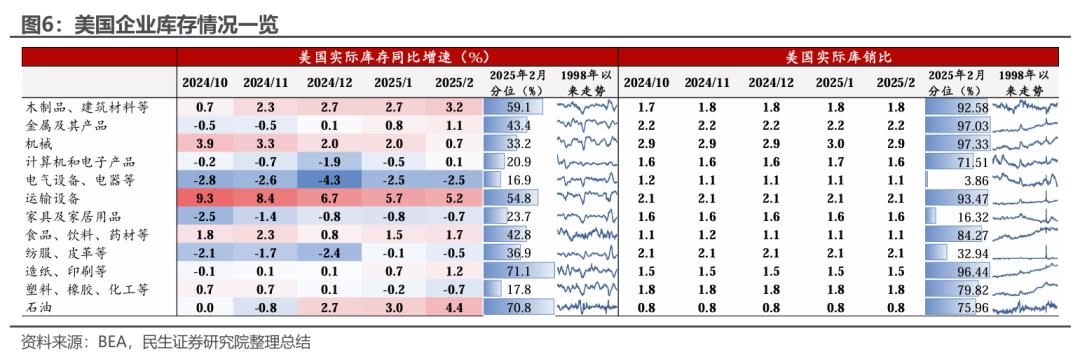

我们在之前的报告《假期外部喧嚣是信号还是噪声?》中提到由于库存的原因,5月通胀数据对于关税的反映很可能是不充分的。除非6月初公布的5月非农数据出现“黑天鹅”式的不及预期,目前看来可能性不大。

二是。白宫设置90天关税暂缓时间窗口的最后期限是7月8日,计划通过新减税和支出法案的最后期限是7月4日,而联储议息会议是在6月18至19日。而在这两项政策阶段性成果出现之前,——若关税谈判和减税推进顺利,美联储完全有理由在宽松上“徐徐图之”。

那么什么能迫使美联储宽松呢?

这一点我们在之前的报告《无能为力的联储,被迫强势的鲍威尔》说到美联储要开启宽松可能需要美元企稳、其他主要非美经济体货币政策在边际上进一步宽松抑或是或者出现更加严重的风险事件。

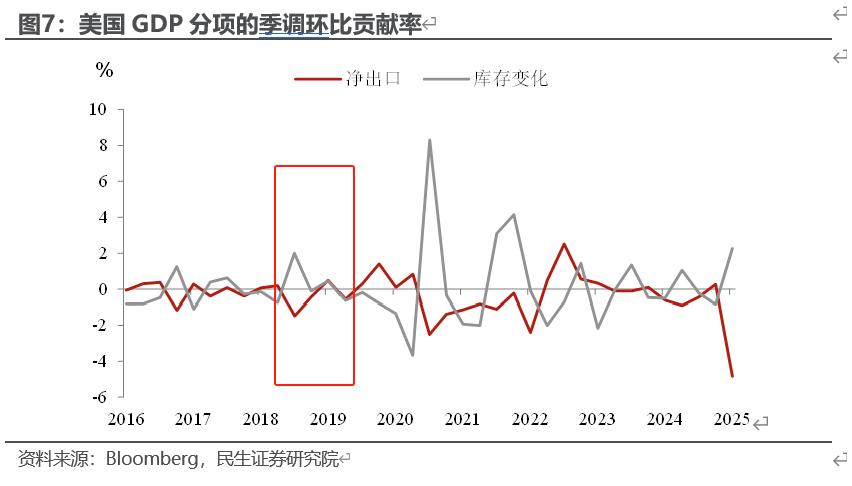

值得警惕的是,如果出现“的情形,反而可能带来经济逆风、美联储宽松压力上升。因为关税谈判如果明显缓和,此前支持美国经济的抢进口、补库存行为可能会扭转,库存增长停滞+商品消费透支后的放缓会拖累经济,这一点可以参考2018年至2019年。

关税威胁下,,此后中美贸易谈判缓和,美国库存进入持续的低增长甚至负增长、拖累经济,叠加非美经济体也普遍经济低迷,美联储2019年初就开始引导宽松预期,2019年7月正式开始降息,此外政府支出发力最终使得美国经济和全球经济在2019年下半年逐步企稳回升。

但不同的是今年净出口/进口对于经济的拖累远高于2018年Q3。如果贸易谈判超预期缓和,就会出现。叠加美联储的谨慎和财政支出的犹豫,这具有极大的不确定性。

InvestingPro会员按此查看AI精选股名单。

尚未订阅?按此订阅最高优惠45%!

温馨提示:本站所有文章来源于网络整理,目的在于知识了解,文章内容与本网站立场无关,不对您构成任何投资操作,风险 自担。本站不保证该信息(包括但不限于文字、数据、图表)全部或者部分内容的准确性、真实性、完整性、原创性。相关信 息并未经过本网站证实。

分享到