国内春节假期期间,特朗普的关税政策在拉扯反复中落地。美国当地时间2月1日,特朗普援引《国际紧急经济权力法》、《国家紧急状态法》、《1974年贸易法》第604条款和301条款,发布行政命令:1)对除能源外的所有加拿大进口商品征收25%的额外关税,能源和能源资源额外征收10%的额外关税,2月4日生效[1]。2)对所有中国进口商品征收10%的额外关税,2月4日生效[2]。3)对所有墨西哥进口商品征收25%的额外关税,2月4日生效[3]。4)对中、墨、加的关税命令中均包含暂停对低于800美元的低价值货物的免税豁免的条款。当地时间3日,特朗普宣布对加、墨的额外关税暂停一个月实施。

本篇专题报告聚焦七大核心问题,给投资者提供思考特朗普关税政策影响的参考视角。

逻辑上而言,关税会导致价格水平一次性的永久上涨。至于是否会导致持续的通胀,主要取决于征收关税后家庭和企业的通胀预期变化。当中长期通胀预期较好地锚定通胀目标时,与关税相关的价格上涨对其他价格和工资的影响将较小,关税对通胀的影响就是暂时性的。

鉴于目前美国中长期通胀预期依然平稳并未脱锚,我们仅考虑短期内关税导致的通胀变化。

大致估算特朗普关税政策对美国短期通胀的提升幅度约为0.3-0.8个百分点,中值约0.6个百分点。估算思路:1)目前我国、加拿大、墨西哥在美国进口商品中的份额占比分别约12%、12%、14%,合计约38%,对三国的额外关税相当于美国整体关税税率提高约7.7%。2)根据纽约联储工作论文[4]和Amiti、Itskhoki and Konings (2018)[5]的研究(引用数极高),美国关税税率每提高10%,影响短期通胀上升约0.4个百分点,则7.7%的整体关税税率对应约0.3个百分点的通胀提升。4)若参考近期的海外研究估算,10%的额外基准关税对短期通胀的影响幅度大约0.5-1个百分点(综述参见《美国再通胀路径的隐含条件》),则7.7%的整体关税税率对应的通胀提升幅度约0.4-0.8个百分点。

主要考虑对PPI

的影响,在假设关税成本完全由我国出口商承担的极端情景下,10%

的额外对华关税对我国PPI

的拖累约0.1-0.2

个百分点(仅考虑我国出口商以价换量的情况,不考虑特朗普政策导致国际大宗品价格波动带来的影响)。

估算思路:1)我国商品出口占工业产出的比重大约9%-12%。2024年我国规上工业增加值约40.5万亿,按照2020年投入产出表,工业部门增加值率约24%,则规上工业产值约171万亿,则2024年我国规上工业出口交货值占规上工业产值的比重约9%。或者直接以计算2020投入产出表中工业部门出口占总产出的比重,大约12%。2)以我国统计口径计算,2024年对美出口占比约15%。3)假设10%的关税全部由我国出口商降价来对冲,则对PPI的拖累约0.1-0.2个百分点。

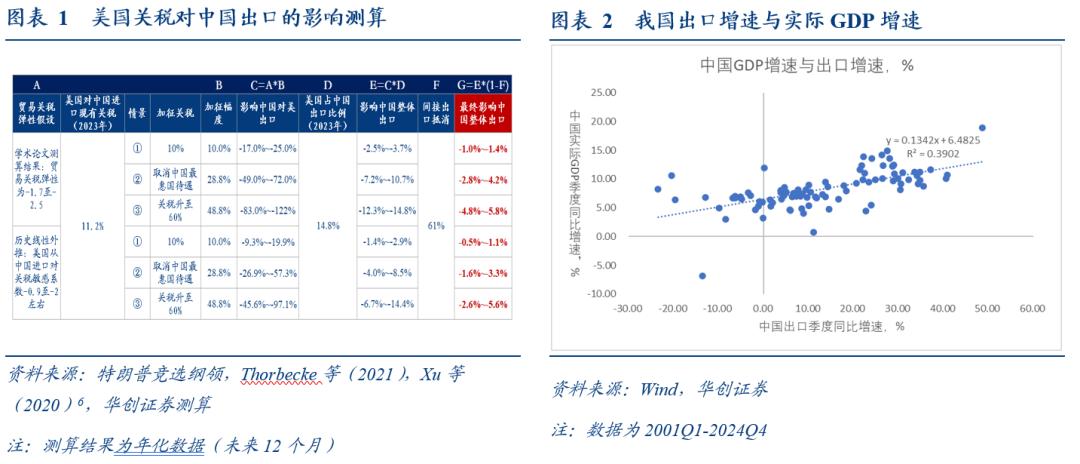

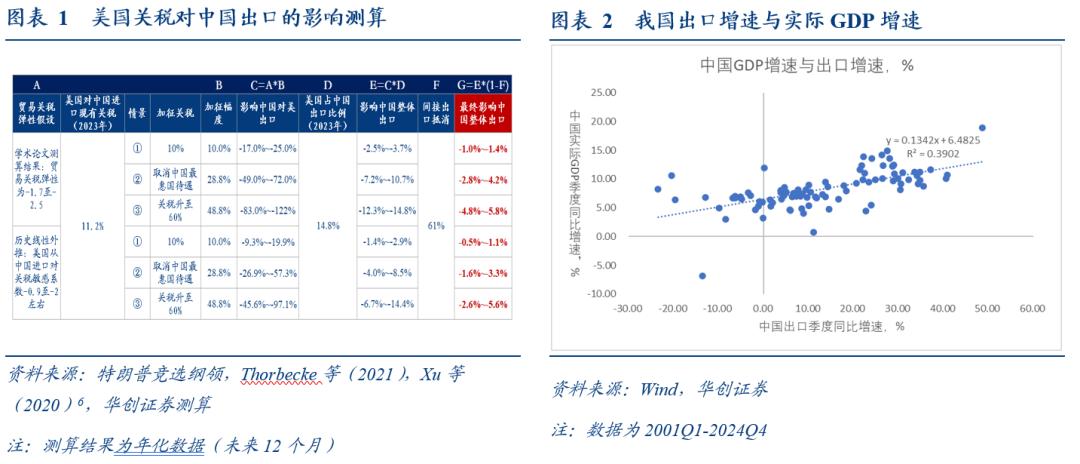

关税对我国出口的拖累或在0.5-1.4

个百分点左右,落于偏右区间的概率或更高。根据《解开三螺旋——宏观2025年度策略报告》测算,如果考虑间接出口抵消效应不变(61%),则10%额外关税或影响中国整体出口0.5%-1.4%左右(年化,下同),中值1%左右。但是,考虑到本次特朗普对墨西哥也加征了关税,间接出口抵消效应或有所削弱,导致对实际出口冲击大于预估。

关税对我国整体GDP的拖累或在0.1-0.3个百分点之间。考虑两个思路,1)中国出口2024年占GDP比例约为18.9%,结合第一步测算关税对中国出口冲击或在-0.5%到-1.4%,关税对中国GDP影响或约为-0.1%到-0.3%。2)2001年以来,中国出口增速与GDP增速呈正相关系,比例大约为0.1342,即中国出口增速上升1个点,中国GDP增速上升约0.1342个点,结合第一步测算关税对中国出口影响(-0.5%到-1.4%),关税对中国GDP增速影响或为-0.1%到-0.2%。

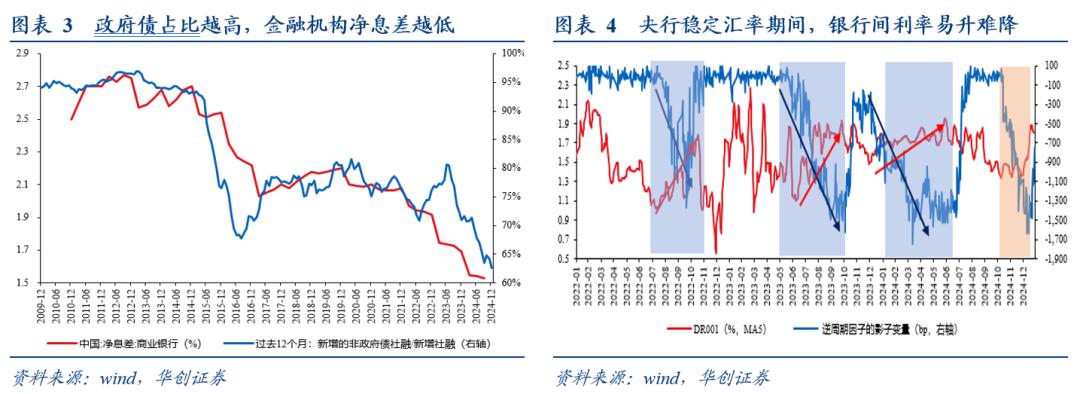

首先,2025

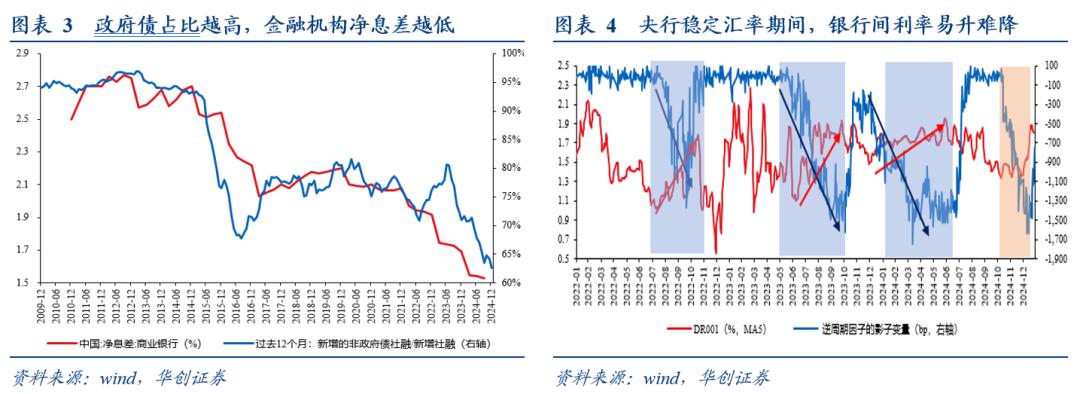

年货币政策取向处于宽松态势。“化债”政策作为2025年~2026年的政策主线之一,我们认为也是推动货币政策取向偏宽的重要因素。背后原因在于,社融站在实体部门的视角是实体部门的负债,站在金融机构的视角就是金融机构的资产。

新增政府债占新增社融的比重越高,或意味着金融机构新增资产的回报越低。历史经验来看,新增的政府债占社融比重越高(非政府债社融占社融比重越低),商业银行的净息差回落压力也就越大,因此,央行降低金融机构负债端成本的必要性就越强。事实上,无论中央经济工作会议明确“适时降准降息”,还是2024年12月政治局会议强调“适度宽松的货币政策”,也都从表述上支撑着取向偏宽的货币政策。

其次,货币政策出招的时点或需要考虑国内外的宏观经济环境。对外而言,稳定市场预期,加强市场管理的背景下,央行对汇率的态度较为重要。历史经验来看,

稳定汇率压力较大的时期,银行间利率易上难下;

对内而言,在防范资金空转的背景下,如果金融机构的资金更多淤积在金融体系,推动金融资产价格上涨,而非流向实体经济的话,那么

央行或主要以投放逆回购为代表的短久期资金来满足金融市场的资金需求,而通过降准等工具释放长久期资金的诉求则边际降低。

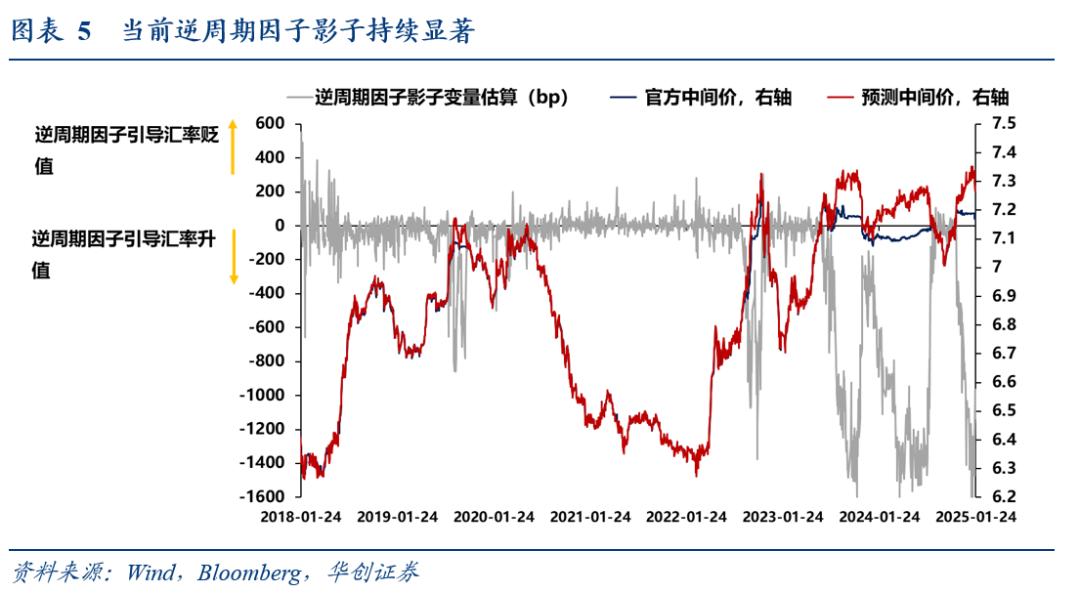

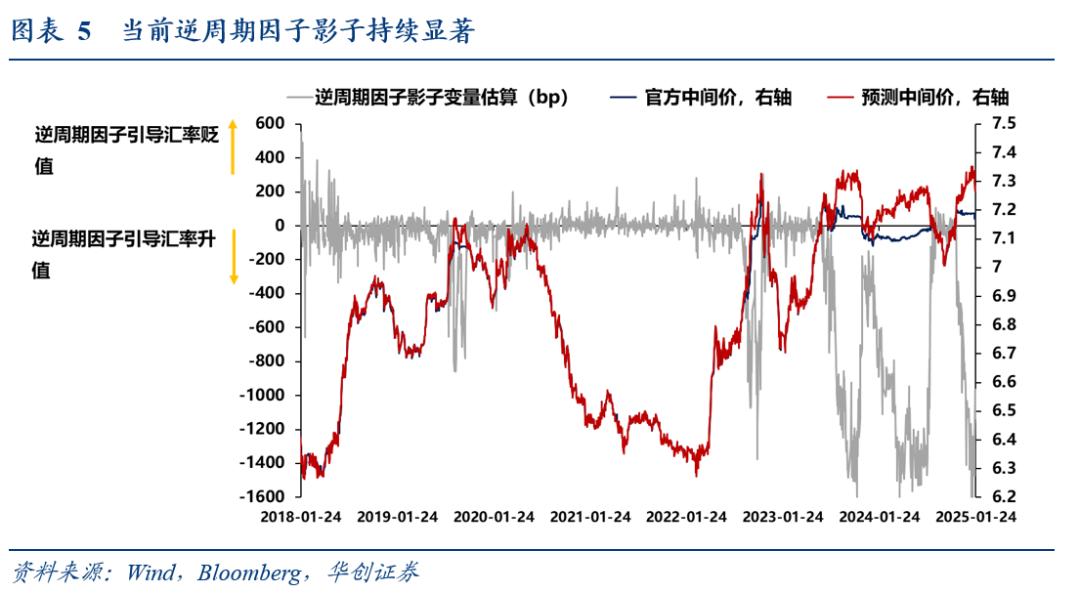

对汇率而言,短期而言关税冲击下汇率贬值最快阶段或已过去,当前逆周期因子影子持续显著情况下,汇率弹性空间重点或仍在政策意图和力度。

一方面,去年11月中旬以来逆周期因子影子持续显著,近期日均-1000pips以上,有别于2018年时期逆周期因子影子并无明显动用迹象,或显示当下央行维稳汇率意图仍偏强,短期汇率波动弹性重点或仍在政策面,关注中间价关键位置是否放开。

另一方面,复盘2018-19年汇率波动经验可以看到,汇率贬值最快阶段往往是关税消息发布后到关税实际生效落地前,因此短期来看汇率贬值最快阶段或已过去,下一次波动风险或需警惕的是特朗普升级对华关税。如2018年,汇率贬值最快是3月-7月,即期汇率由6.25附近大幅贬至6.8左右,随后伴随清单1(340亿)关税生效,贬值告一段落,并于7月10日清单3(2000亿)公布后再度开启快速贬值,由6.6附近贬到8月中旬6.9左右,等到清单3(2000亿)关税于9月实际落地生效时,汇率贬值速度已经明显放缓。与之类似,2019年,汇率贬值最快阶段的起始点是8月特朗普发推称将对清单4(3000亿)加征关税,而等到9月清单4中部分商品(即清单4a,价值1120亿)关税真正生效时,即期汇率基本已经触顶。

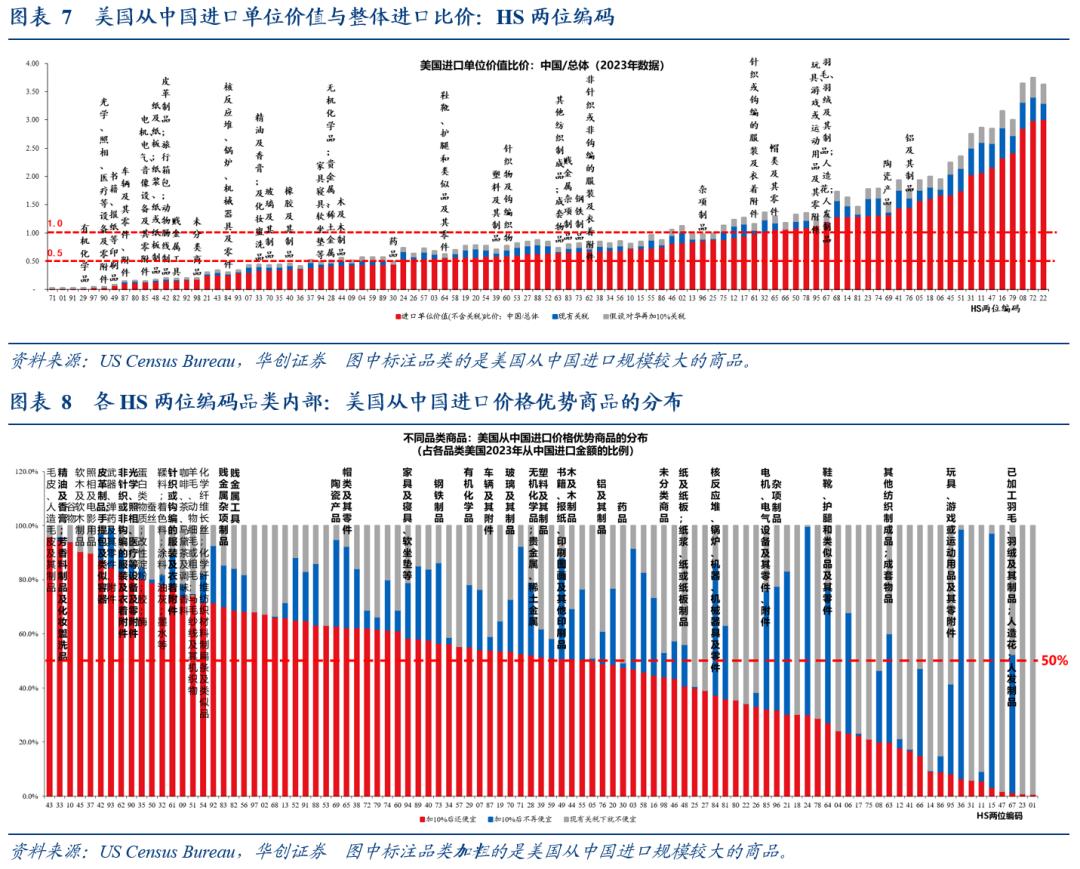

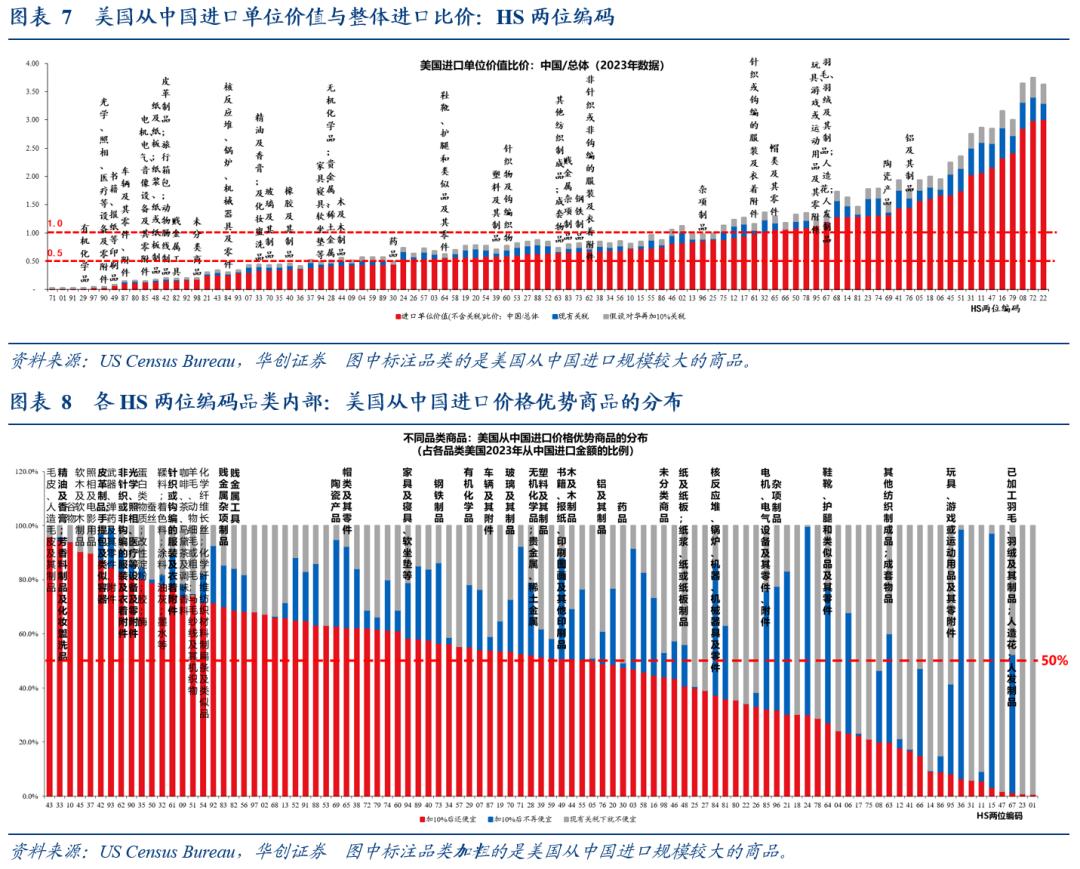

从价格相对优势角度考虑,具体方法和数据来源参考《找寻出口商品的“稳定之星”——出口扫描系列·变局篇》:

首先,加征10%关税以后,假设中国出口商不调整不含税价格、汇率不变,则中国出口商品具备相对价格优势的商品占比将从当前的74.9%降至41.3%。

其次,商品结构视角(HS

两位编码级别)可以从两个角度考虑:

1

)按照各细分商品(HS十位编码)美国进口单位价值、以美国从中国进口额作权重计算各HS两位编码美国进口单位价值,并对比从中国进口与整体,

可以发现加征

10%

关税后中国或仍具相对价格优势的商品(且美国从中国进口规模不低的)主要是:有机化学品、仪器仪表(光学、照相、医疗等设备及零附件)、印刷品、车辆及其零附件、电气设备、纸制品、皮革制品、贱金属工具、未分类商品、机械器具及零件,精油及香膏,玻璃及其制品,橡胶及其制品,家具、寝具,无机化学品,木及木制品,药品,鞋靴,塑料及其制品等。

而加征

10%

关税后中国或失去相对价格优势的品类主要是:杂项制品,针织或钩编的服装及衣着附件,玩具、游戏或运动用品及其零附件等。

2

)各HS

两位编码品类内部,按加征10%

后中国或仍具相对价格优势产品的占比降序排列,领先(且美国从中国进口规模不低)的是(图8

中红色柱子较大者):精油及香膏,皮革制品;旅行箱包,非针织或钩编的服及衣着附件,仪器仪表(光学、照相、医疗等设备及零附件),针织及钩编的服装或衣着附件,贱金属杂项制品,贱金属工具等,

这些品类内部,在加征

10%

关税后中国或仍具相对价格优势的产品占比在65%

以上(我们认为该占比在50%

以上即可认定为是加征关税后相对价格优势较为突出者)。

而关税冲击风险较大者可能是加征10%

关税以后中国或失去相对价格优势的占比偏高的品类(即图8

中蓝色柱子较大者),其中美国从中国进口规模不低的主要是:已加工羽毛、羽绒及其制品;人造花;人发制品,鞋靴、护腿和类似品及其零件,核反应堆、锅炉、机器、机械器具及零件,杂项制品,电机、电气设备及其零件等,

这些品类内部,在加征

10%

关税以后中国或失去相对价格优势的产品占比达40%

以上(我们认为该占比在30%

以上即可认定为是加征关税后相对价格优势受损较严重者)。

3)综合上述两视角(加10%关税以后美国从中国进口相对比价是否<1,以及各品类内部加税以后比价仍<1商品占比是否>50%、比价>1商品占比是否>30%),

加征

10%关税以后,中国或具备相对价格优势的品类可能主要集中在仪器仪表(光学、照相、医疗等设备及零附件),精油及香膏,皮革制品;旅行箱包,贱金属工具,贱金属杂项制品,家具、寝具、软坐垫等,有机化学品,车辆及其附件,玻璃及其制品,无机化学品等。

而关税冲击下中国相对价格优势或面临较大挑战的品类或主要集中在杂项制品,玩具、游戏或运动用品及其零附件,陶瓷产品,已加工羽毛、羽绒及其制品;人造花;人发制品等。

从行政命令规定的落地时间点来看,对三国的额外关税原定在美国当地时间2月4日生效,但3日特朗普已经宣布暂停对加拿大和墨西哥加征关税。

在既有的法律授权下,美国总统拥有极大的关税自由裁量权,除非是撤销贸易伙伴的最惠国待遇,才需要国会通过。因此,后续关税是否暂停或取消,取决于在“关税大棒”下,特朗普当局与各国的谈判协议的进展以及各国的报复性措施,时间难以判断。

达成协议的时间可以很快。2019年5月30日,特朗普宣布从当年6月10日起对墨西哥加征关税,而后在6月7日宣布暂停关税;今年2月1日特朗普宣布对墨西哥加征关税,仅两天后就宣布对墨西哥的额外关税暂停1个月。

也可以很慢。比如2018年3月宣布对华加征关税,同年12月在阿根廷会晤,暂停三个月加征新的关税,直到2019年12月中美双方才达成第一阶段贸易协议。

当然,关税也有进一步升级的风险。在2月1日颁布的关税行政命令中已经明确提到,如果“对美国的出口征收进口关税或类似措施以对美国进行报复,总统可以增加或扩大根据本行政命令征收的关税的范围,以确保这一行动的有效性”。

此外需要注意的是,此次尚不清楚是否包含对特定商品的豁免申请条款。在2018年对华关税摩擦中,当年6月15日公布第一批340亿美元的加征关税清单,7月6日开始落地实施,当天USTR就发布了301条款的商品豁免程序(该程序的申请期为三个月)。但这一轮关税行政命令发布以来,尚未有相应的商品豁免程序出台。

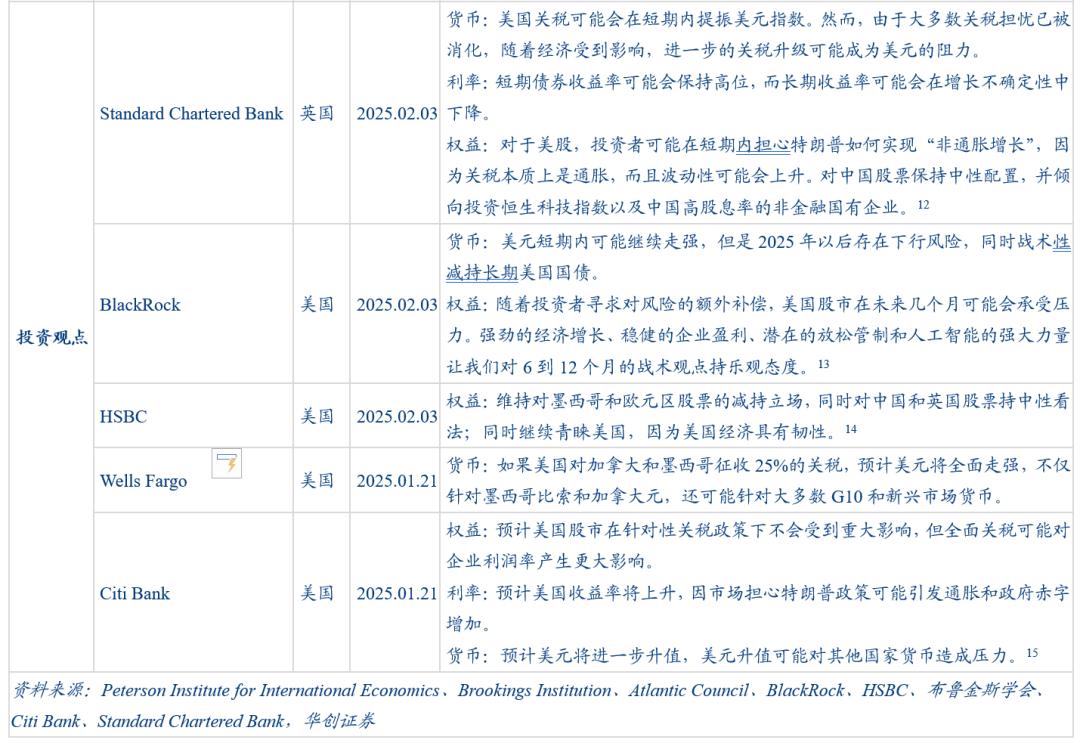

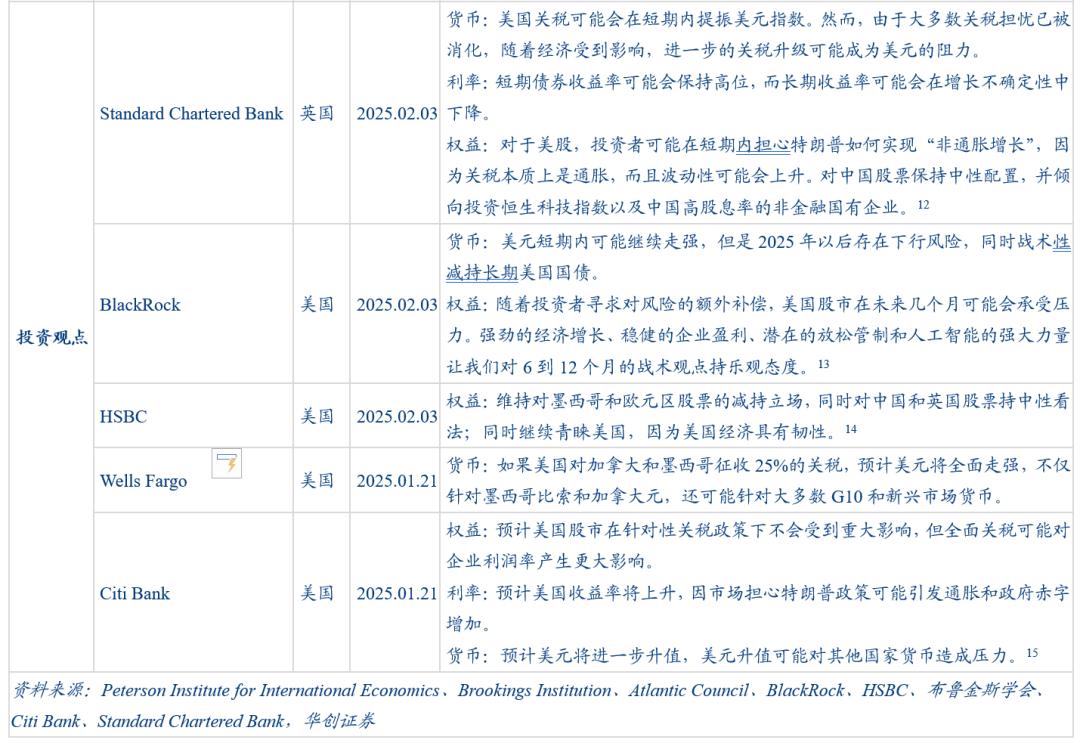

海外如何看美国关税政策启动的影响?我们系统梳理了全球主流智库以及买方机构对特朗普关税政策的看法,包括经济影响、政策分析以及投资观点。

1

)经济影响:彼得森国际经济研究所认为如果关税政策落实,预计在特朗普的第二届任期内,美国GDP将合计损失2550亿美元,加拿大将损失1000亿美元,中国将损失1280亿美元。对于2025年,美国和中国的GDP分别回落0.06和0.16个百分点,CPI分别回升0.54和0.17个百分点。而富国银行则认为,2025年美国GDP将下降1个百分点,CPI将上升0.5个百分点。

2

)政策分析:彼得森国际经济研究所认为,对墨西哥征收关税背后的逻辑并不是经济上的,而是被用作在安全方面取得明显成果的工具,因此特朗普可能不会兑现对墨西哥加征关税的威胁。此外,景顺越来越相信,新特朗普政府将关税视为手段而非目的,这意味着我们可能不会看到对中国商品或任何商品征收任何重大关税。

3)投资观点:

对于权益,贝莱德和汇丰银行均认为美股短期承压,但仍然对美国保持乐观态度;此外,渣打银行和汇丰银行均对中国股票持中性观点。

对于货币,渣打银行、贝莱德、富国银行和花旗银行均认为美元指数短期走强,但是渣打银行和贝莱德认为关税对经济的拖累将给美元指数带来下行压力。对于利率,花旗银行认为美债收益率将上升,但渣打银行认为美国长债收益率可能因为经济不确定性而下降。

InvestingPro公允价值工具助你一臂之力。多维度估值模型,从现金流、营收、净利等数据对股票进行全方位估值。

此外,订阅InvestingPro,还将得到更多功能:

- ProPicks AI:AI智能选股策略,战绩显赫。

- 股票筛选器:Pro版100+筛选条件,Pro+版超1000种指标,精准挖掘优质股票。

- 热门投资组合:沃伦·巴菲特、大空头和索罗斯(George Soros)投资组合,一键直达

点击此处进一步了解InvestingPro,领取超值优惠。

温馨提示:本站所有文章来源于网络整理,目的在于知识了解,文章内容与本网站立场无关,不对您构成任何投资操作,风险

自担。本站不保证该信息(包括但不限于文字、数据、图表)全部或者部分内容的准确性、真实性、完整性、原创性。相关信

息并未经过本网站证实。