美国居民部门的“韧”与“险”——居民信贷视角

来源于:英为-推荐

发布日期:2024-11-01 09:17:20

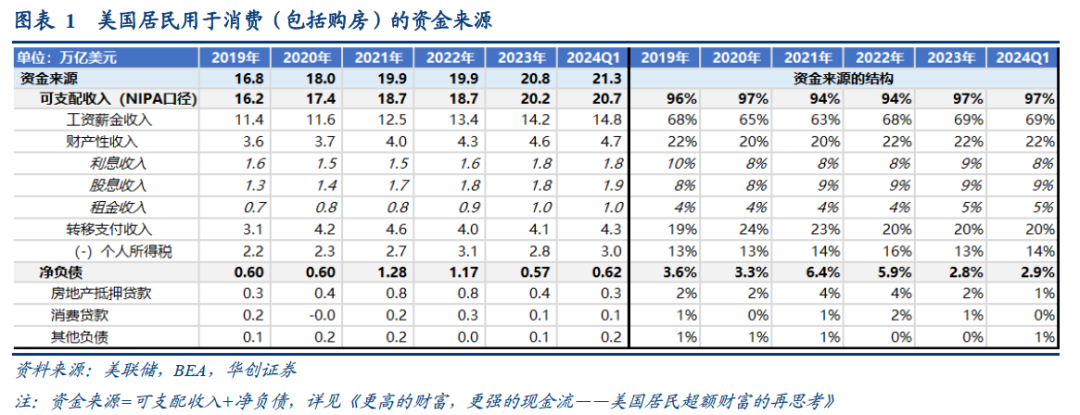

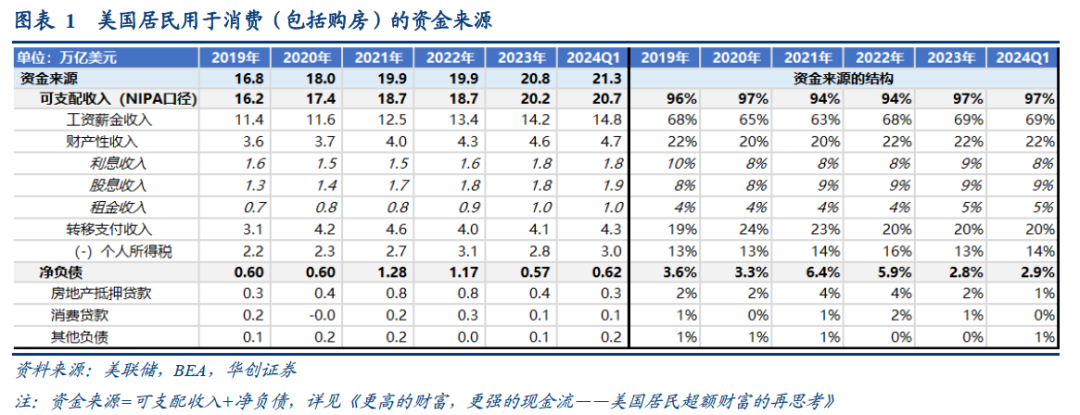

疫情后,美国居民消费经历了一轮快速增长,而居民用于消费的资金来源除了财政补贴与收入增长外,提高债务也是重要的渠道之一。可以看到,2021年、2022年居民债务占其资金来源的比例从3.6%(2019年水平)提升到6.4%、5.9%;此后债务占比虽然回落、但绝对规模仍不低。

在之前的报告中,我们着重关注了美国居民收入和财富效应对消费的影响(详见《从“超额储蓄”到“超额财富”——美国经济防线的转变》、《更高的财富,更强的现金流——美国居民超额财富的再思考》、《降息了!然后呢?——再谈美国经济“韧”与“险”》);

从居民实际信贷规模的增长情况来看,扣除价格因素后,住房抵押贷款远低于疫情前、信用卡贷款与疫情前持平、汽车贷款则高于疫情前水平,即居民借了更多的钱用于买车、存在“透支”买车行为。

从信贷风险角度来看,居民信贷风险的排序为汽车贷款>信用卡>住房抵押贷款;其中低收入、低年龄段群体,以及小型金融机构的居民信贷潜在风险更大。而汽车贷款的风险可能也会制约金融机构进一步扩大放贷规模。

展望后续,“透支”的消费是否终要偿还?考虑到汽车贷款风险更大、且目前贷款标准也明显收紧,因此可能会制约金融机构进一步扩大汽车贷款的放贷规模,进而对汽车消费形成抑制。而信用卡增长仍保持偏强,大概率不会拖累居民消费;房地产抵押贷款在降息的大环境下对房地产市场的抑制也将弱化。

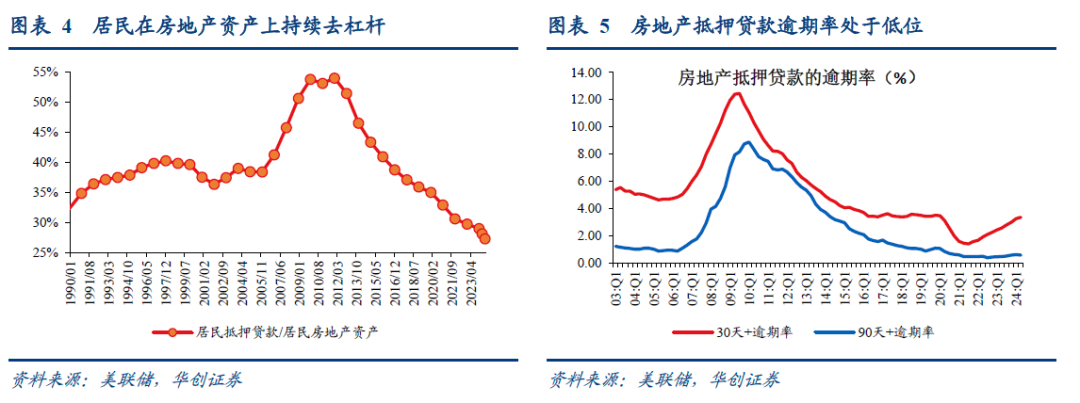

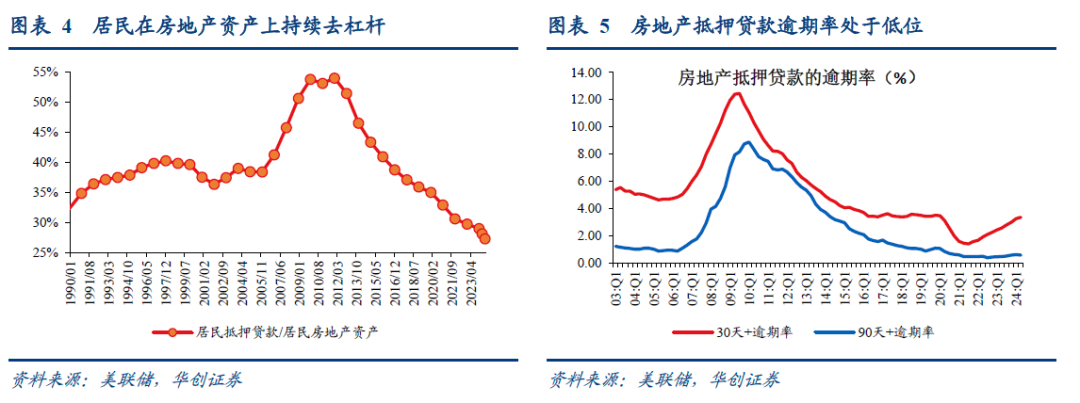

居民的实际房地产抵押贷款规模相较疫情前仍是下降的,名义规模的提升主要与房价上涨带来的贷款规模被动提升有关。2024年以来房地产销量约480万套/年(新房+二手房),较2016-2019年约600万套/年的销量大幅下降,但房地产抵押贷款规模的增速却与当时的均值水平大致持平。这一分歧可能的原因或在于房价大幅上涨带来的贷款规模被动提升:我们将居民房地产抵押贷款余额与房价进行指数化处理,并将二者相除以观察房贷的实际购买力的变化情况[1],可以看到实际上如果剔除房价影响,当前居民的实际房地产抵押贷款规模相较疫情前仍是下降的,且处于历史偏低水平。事实上,2012年至今,居民在房地产资产上持续“去杠杆”,居民抵押贷款/房地产资产比例持续下降。

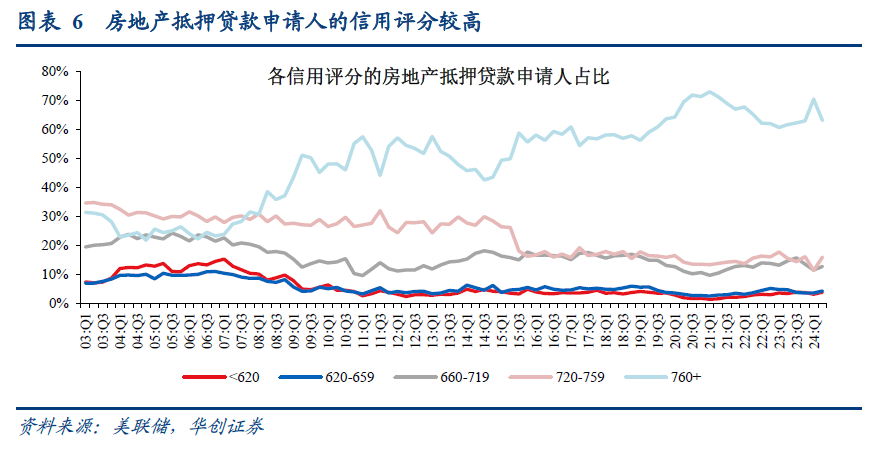

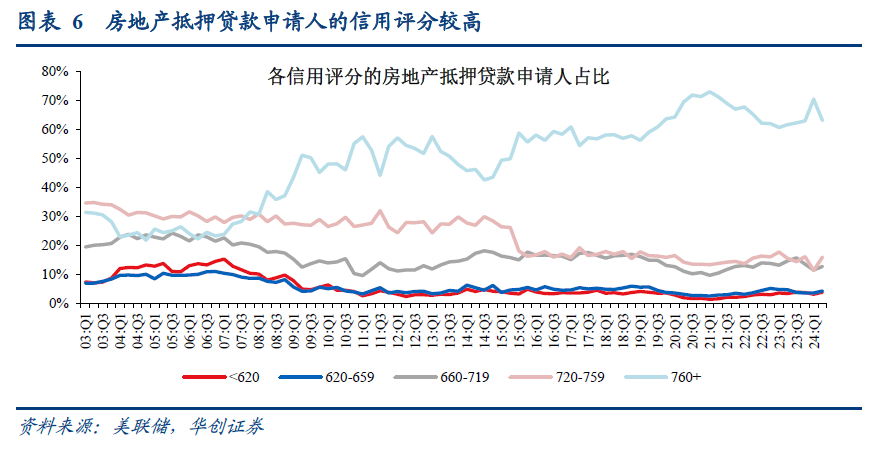

一方面,居民房地产抵押贷款质量持续维持在较高水平。信用评分最高的房地产抵押贷款申请人占比稳定在60%以上;在债务逾期率方面,截至2024Q2,30天或以上贷款逾期率为3.35%,90天或以上的严重逾期率为0.57%,尽管同比去年有所提升,但仍与疫情前持平,且处于2003年以来的历史低点水平。

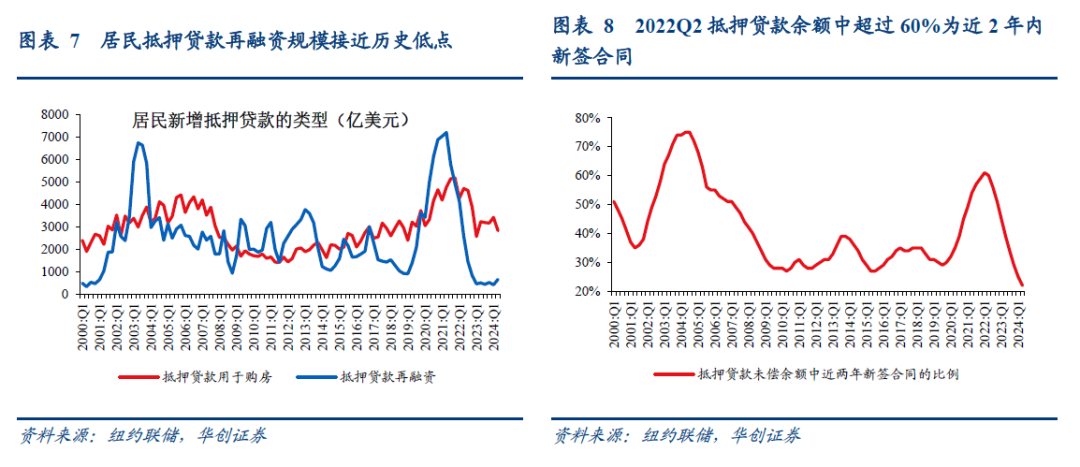

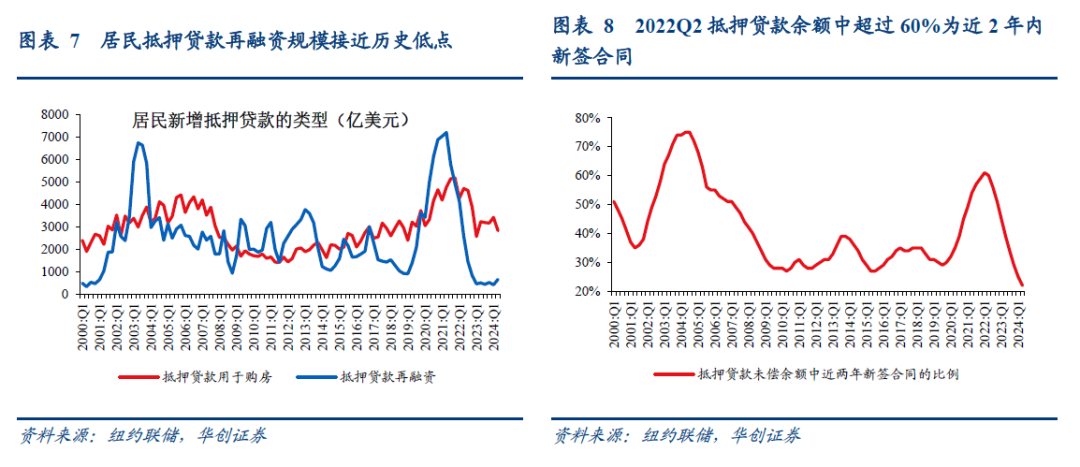

另一方面,2021-2022

年的极低利率时期,居民房地产抵押贷款再融资规模大幅提升,拉低了居民的贷款成本。居民房地产抵押贷款再融资即居民以新的较低利率水平与银行重签住房抵押贷款合同。可以看到,截至2022Q2,未偿抵押贷款余额中超过60%为近2年内新签合同,也反映了当时地产抵押贷款再融资的规模之大。不过,伴随2022年下半年利率的提升,居民抵押贷款再融资规模持续下降,目前已经接近历史低点。而房地产抵押贷款再融资则拉低了居民的贷款成本,截至2023年末,美国近70%的未偿还抵押贷款未偿余额利率水平比当时的现行利率低3个百分点[2]。

2024

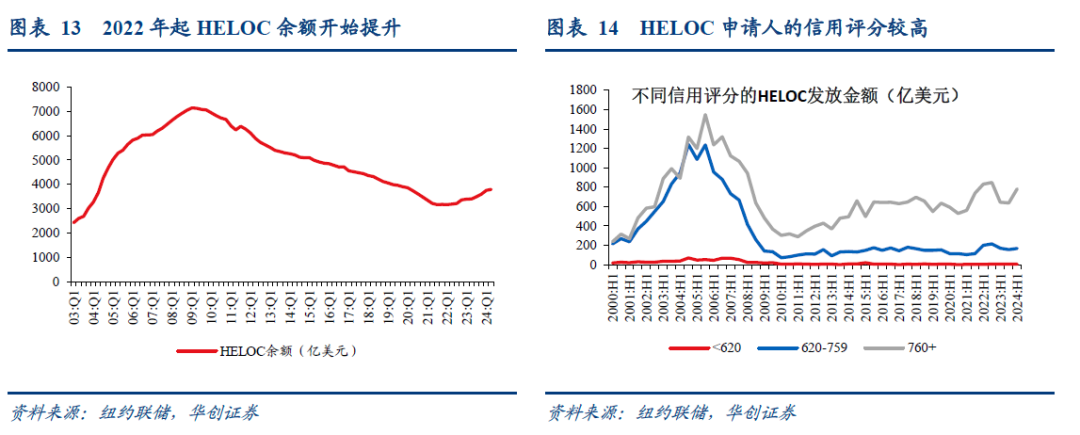

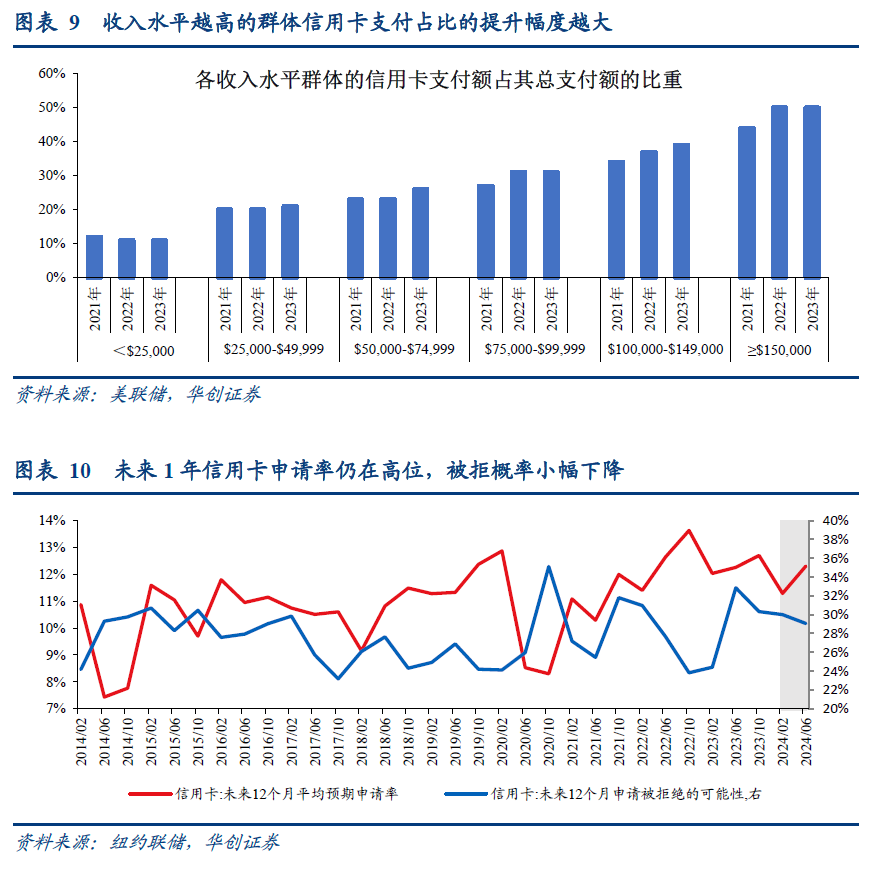

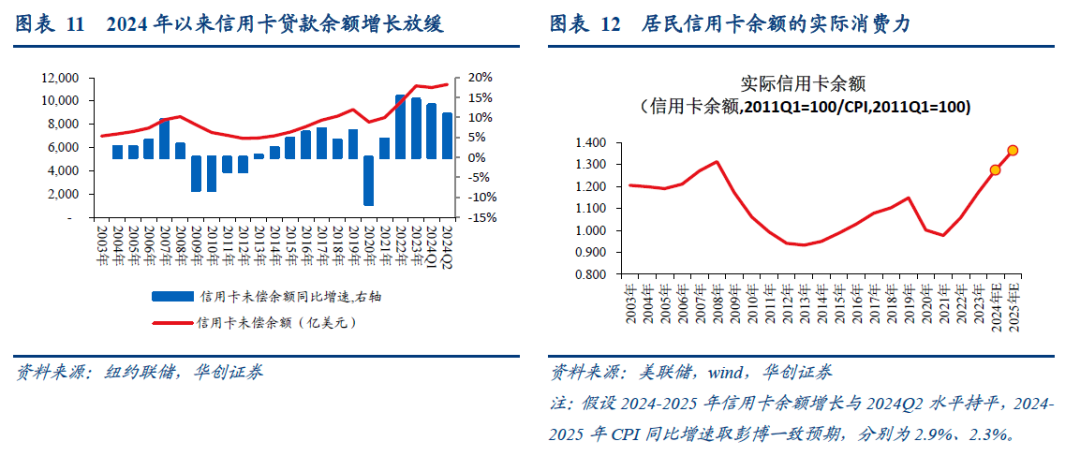

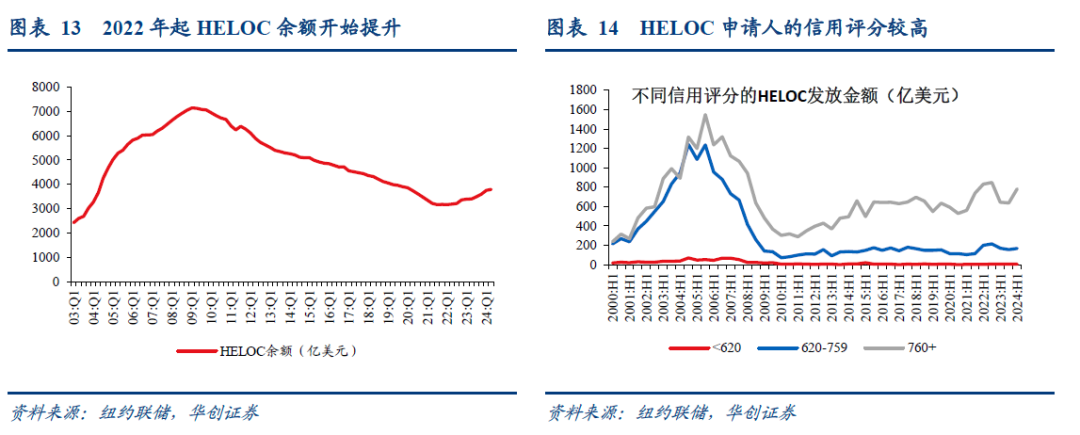

年信用卡贷款余额增长放缓。2024年前两个季度信用卡贷款余额同比增速均值12%;相比2022-2023年间信用卡贷款余额保持每年15%的高增速出现放缓,但仍远高于2015-2019年增速均值6%。信用卡贷款增速放缓的可能原因包括:一方面逾期率的提升导致银行收紧放贷标准、另一方面信用卡的高利率抑制了居民进一步扩张债务的意愿。那么信用卡余额增长的放缓,是否意味着居民消费能力走弱?

我们认为对居民消费增长的冲击可能有限。

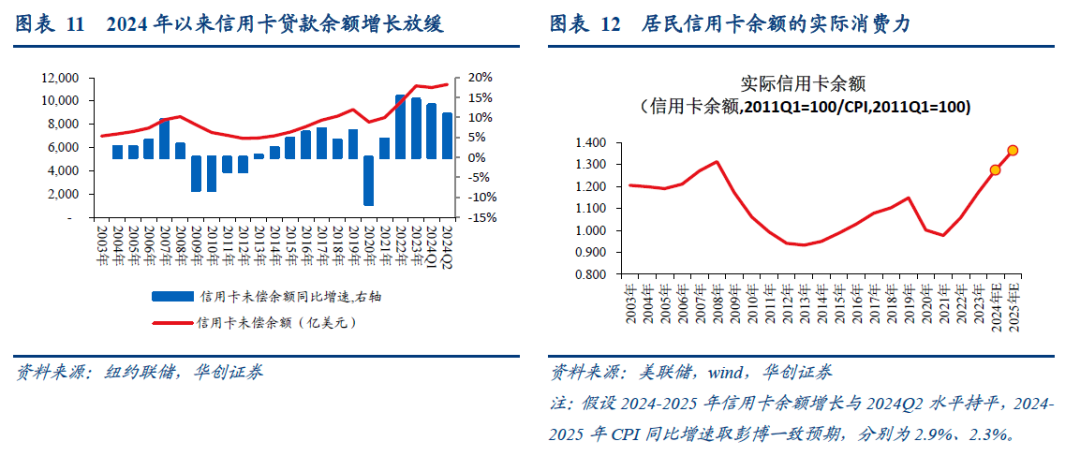

一则,考虑到当前信用卡增速仍远高于疫情前水平,这一拖累的影响可能有限。并且,纽约联储对居民的调查显示,居民未来1年信用卡申请率仍在高位,被拒概率还有小幅下降,信用卡增长仍有望维持偏高水平。

二则,考虑到物价水平也在下降,信用卡增速放缓对实际购买力的冲击会被缩小。我们将信用卡余额与CPI进行指数化处理,并将二者相除以观察信用卡实际购买力的变化情况[3],可以看到剔除物价影响后,截至2024Q2的信用卡贷款实际余额仅略高于疫情前水平,较快的信用卡贷款增速其实是对冲了物价的上涨,使居民持有信用卡的实际购买力恢复到了疫情前水平。假设2024年全年信用卡贷款增速保持2024年前两个季度的水平,2025年信用卡贷款增速进一步放缓(假设信用卡贷款同比增速2025年值-2024年值=2024年值-2023年值),

那么以此估算,伴随物价水平的中枢下移,2024-2025

年期间居民信用卡余额的实际消费力仍有望持续提升。

三则,

HELOC

也可以成为信用卡贷款的补充

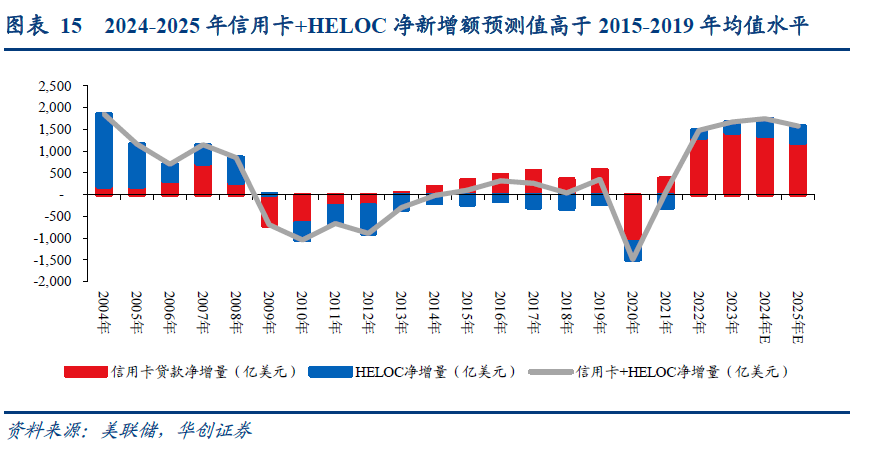

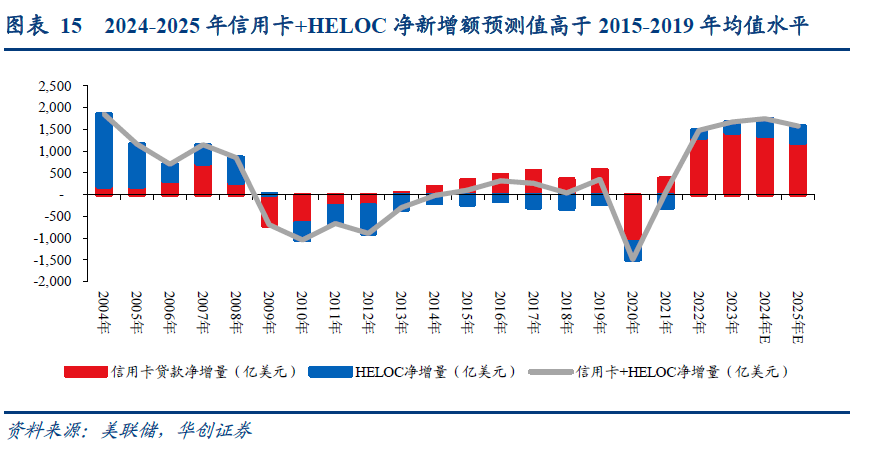

。房屋净值信用额度HELOC(home equity line of credit)是以居民的房屋作为抵押的一类循环贷款,利率通常低于信用卡等无抵押信贷。金融危机前HELOC贷款就曾成为居民消费支出的重要资金来源:2003-2008年期间,HELOC余额提升近3倍,而格林斯潘研究认为2001-2005年期间HELOC对当时的个人消费支出同比增速带来了3%的额外增长[4]。金融危机后,伴随房价下跌,HELOC余额持续下降。而2022年以来,居民房地产价值不断创历史新高,HELOC再次成为了有房居民获得较低利率贷款的重要途径,因此HELOC余额快速提升,截至2024Q2 HELOC余额达到3800亿美元,2024上半年HELOC净新增200亿美元。假设2024年下半年与2025年均稳定这一净新增幅度,结合上文对2024-2025年信用卡贷款的预期值,那么2024-2025年信用卡+HELOC净新增额仍能远高于2015-2019年均值水平,HELOC可成为信用卡贷款的补充。

并且,目前HELOC

新申请人普遍为高信用评分群体,潜在的债务风险相对较低。金融危机前,由于金融机构大量对中等信用评级(信用评分620-759)群体发放HELOC债务,为后续的债务风险埋下了隐患。但经历了金融危机的经验后,目前HELOC申请人绝大部分为信用评分在760以上的群体,中低信用评级群体几乎没有获得增量的HELOC贷款,因此当前HELOC贷款的信用质量也相对较高。

2023

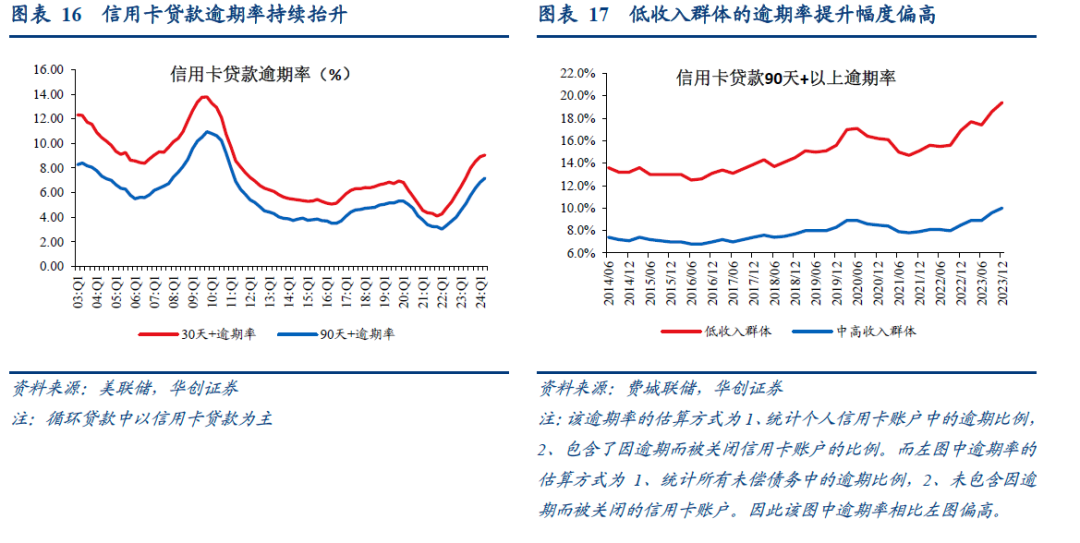

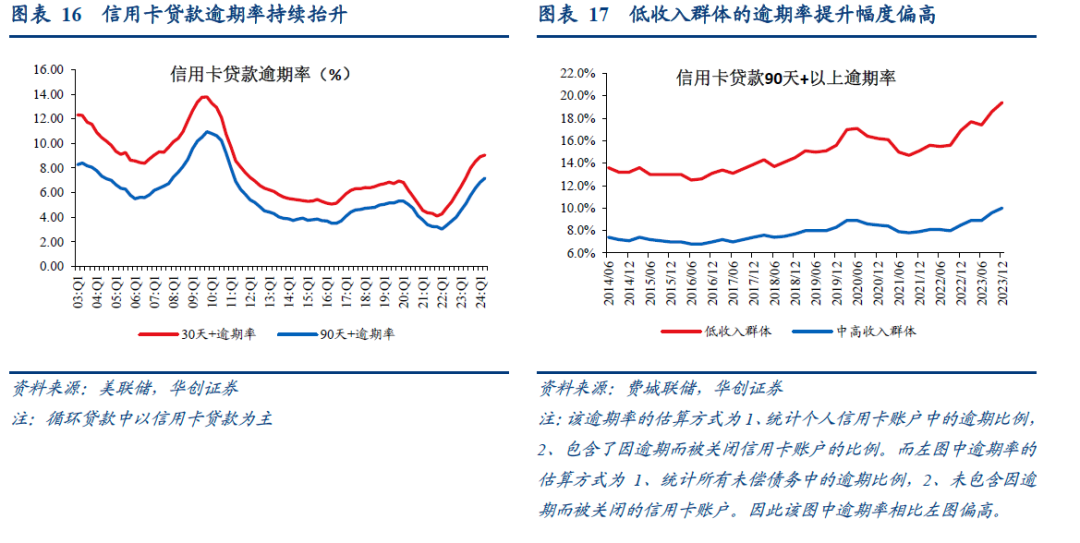

年下半年以来,信用卡逾期率超出疫情前水平且持续抬升。信用卡逾期率提升的可能原因包括:

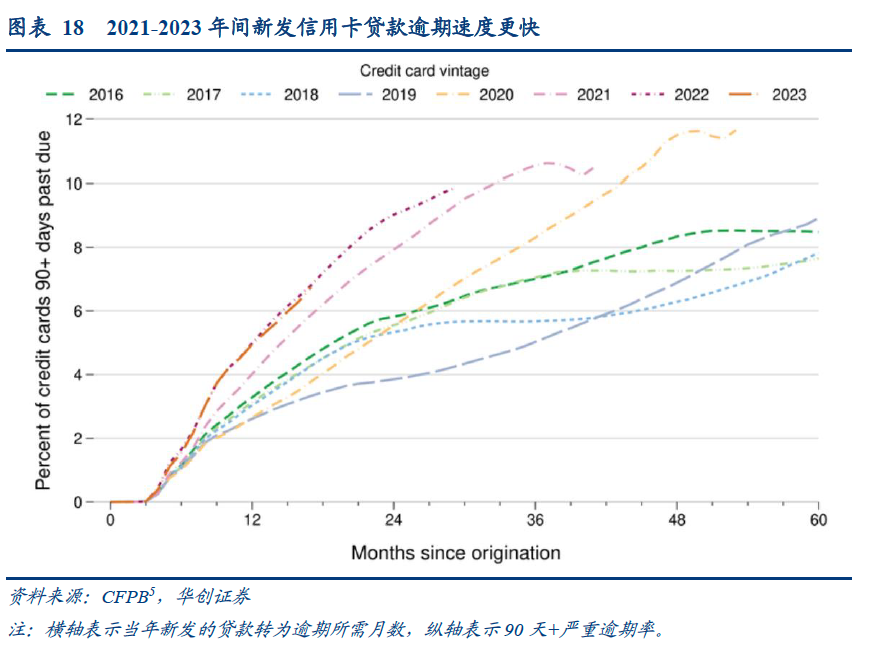

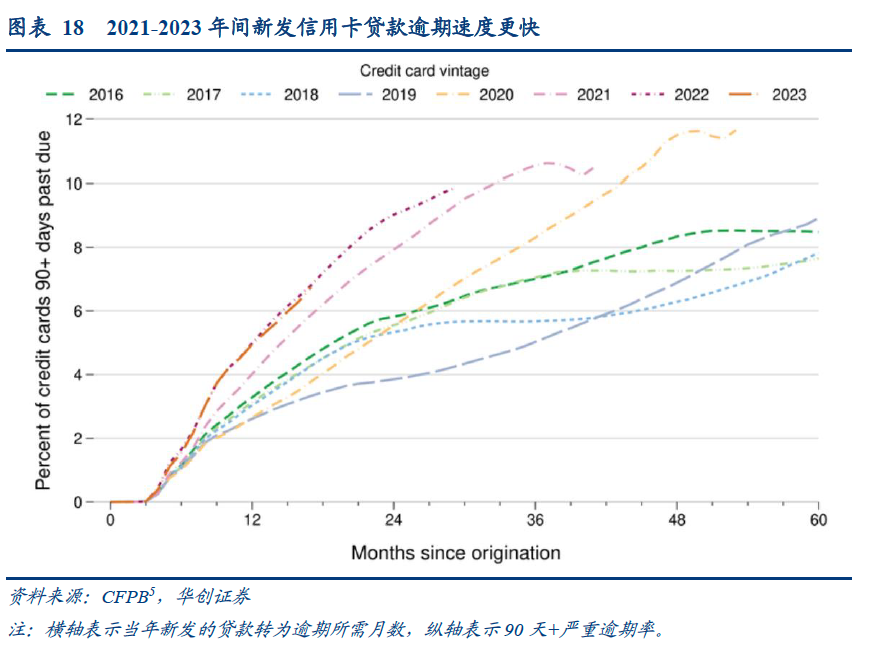

一则,在2022-2023

年期间由于居民超额储蓄提升、学生贷款还款减免,人为提升了一部分居民的信用评分,扩大了有资格获得信用卡的人数,而这一部分群体的真实债务偿还能力很弱。图表16可以看到,2021-2023年期间新发的信用卡贷款逾期速度高于2016-2019年期间:2021年新发信用卡的逾期率在2年后即达到8%,而2019年前通常需要4年时间;且2021-2022年期间新发的信用卡贷款逾期率目前已达到10%左右的历史高位。

二则,一部分低收入群体所从事的岗位失业率提升,带来这部分群体的工资薪金收入下滑,并引起其债务偿还能力的下降(详见《从“超额储蓄”到“超额财富”——美国经济防线的转变》)。图表17可以看到,低收入群体的信用卡逾期率提升幅度明显高于中高收入群体。

那么信用卡逾期率的提升是否会带来债务风险?我们认为居民的信用卡债务风险在加大,其中低收入群体、30-39

岁年龄段群体和小型银行存在更大的风险:

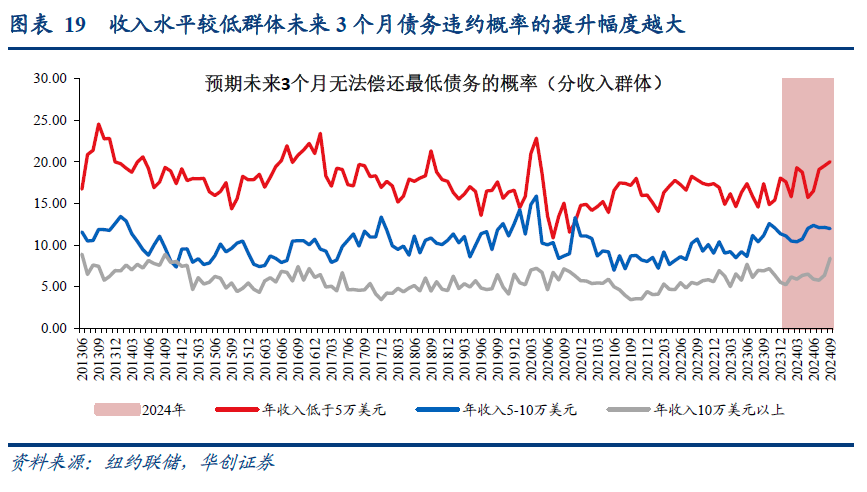

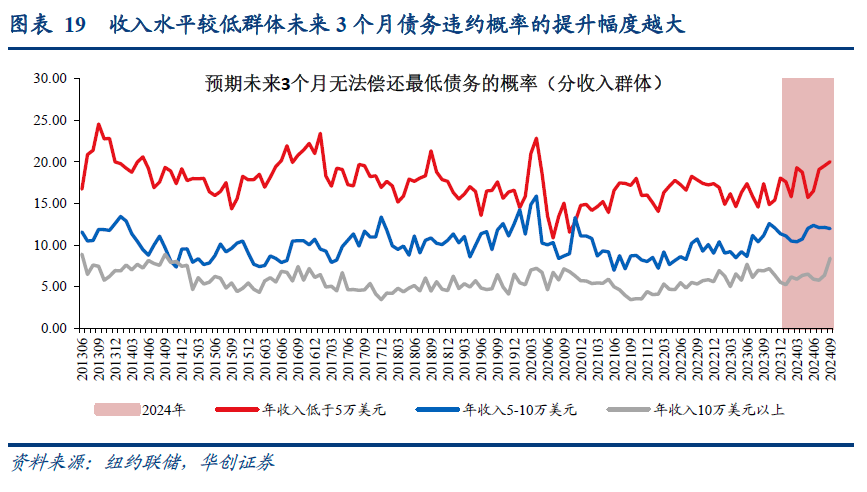

1、居民债务逾期率预期提升,且低收入群体违约概率更大

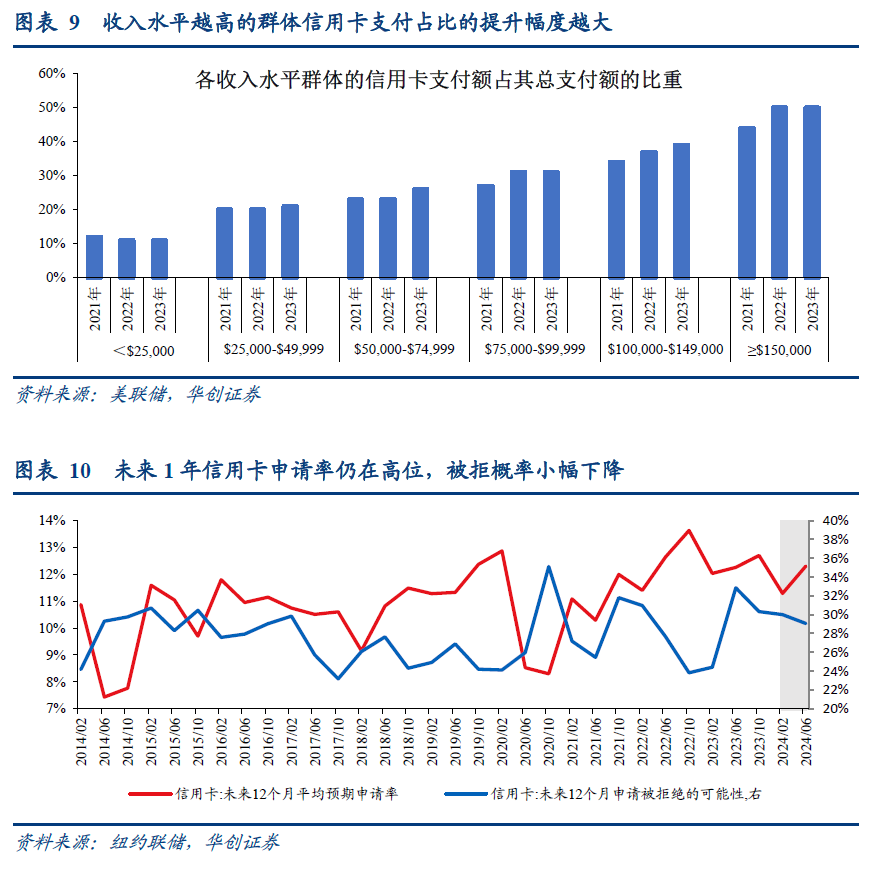

居民债务逾期率预期在提升,特别是收入水平较低群体的逾期风险提升幅度更大。特别是伴随着低收入群体偿债能力的减弱,2024年以来年收入在5万美元以下的群体债务违约概率均值(18%)相较2023年均值(16%)的提升幅度最大,提升2个百分点,而年收入在5万-10万美元、10万美元以上群体的债务违约概率均值则分别提升1.2、-0.1个百分点。

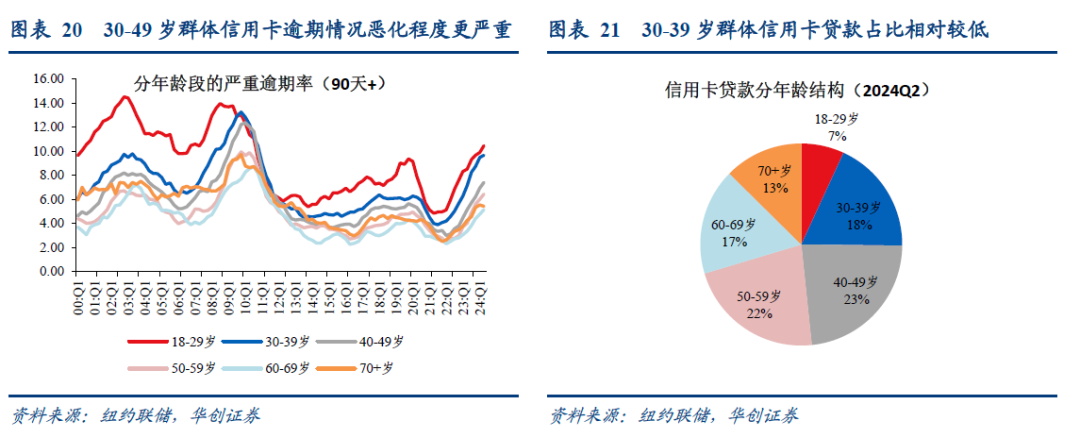

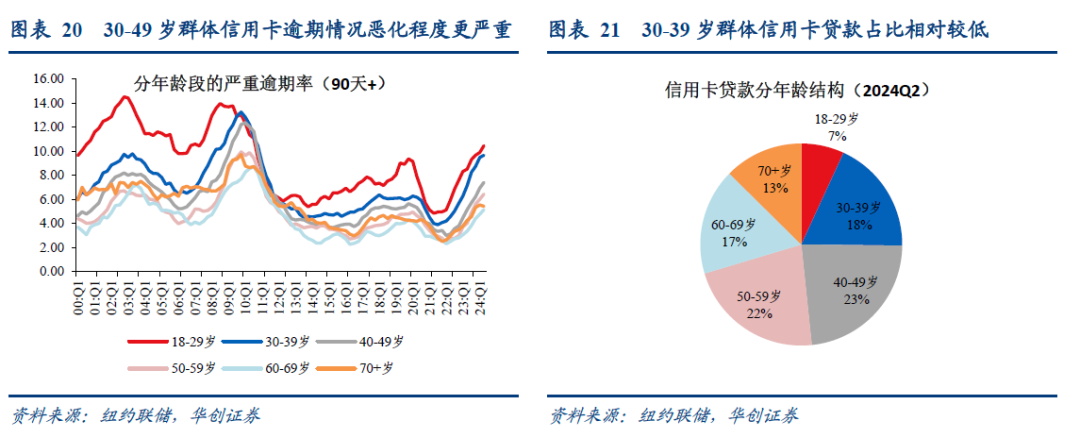

当前30-49

岁群体的信用卡逾期率相较2019

年的提升幅度较高。截至2024Q2, 30-39岁、40-49岁群体的信用卡严重逾期率分别是9.7%、7.4%,一直以来均是各年龄段中的偏高水平;且这两部分群体信用卡逾期率相比2019年均值水平分别提升了3.6、2个百分点,为各年龄段中的最高水平。可见,30-49岁群体当前的信用卡逾期情况恶化程度更为严重。

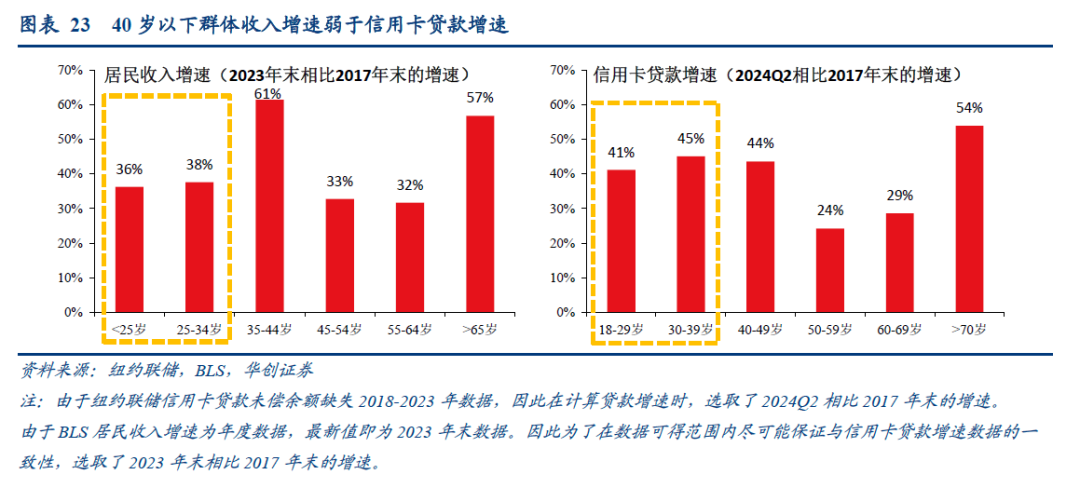

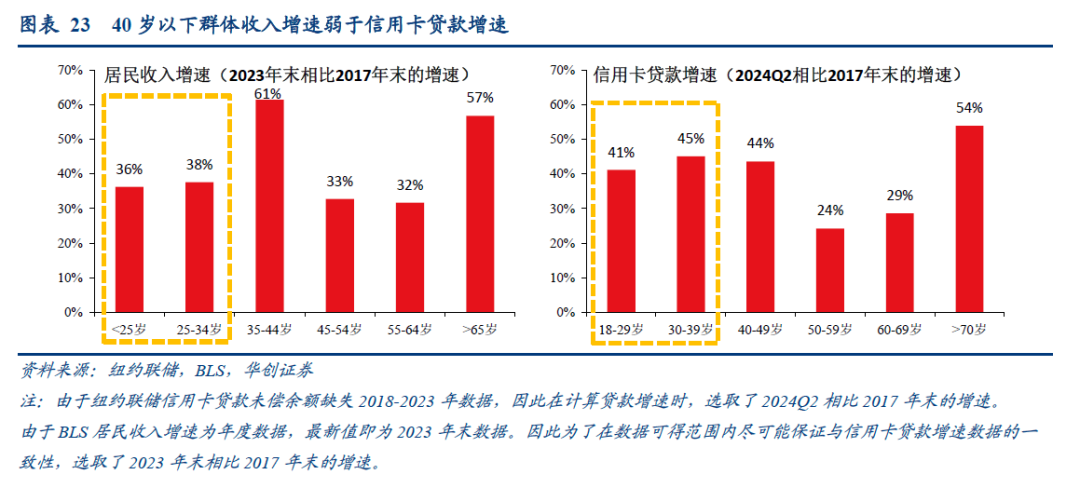

不过,结合收入增速与信用卡增速来看,这其中30-39

岁群体的信用卡债务风险相对较大。一方面,BLS按年度披露分年龄段居民的收入情况,目前最新数据可更新到2023年末;纽约联储则按季度披露信用卡贷款未偿余额,目前最新数据可更新到2024Q2;另外,两套数据在年龄段划分时不完全一致(具体划分类别见图表23)。通过计算可以看到,上文提到的信用卡逾期情况恶化程度较高的30-49岁群体中,30-34岁以下群体的收入增速低于信用卡增速,而35岁以上群体的收入增速普遍高于信用卡增速,因此30-34岁以下群体的信用卡偿还能力也明显更弱,债务风险相对较大。

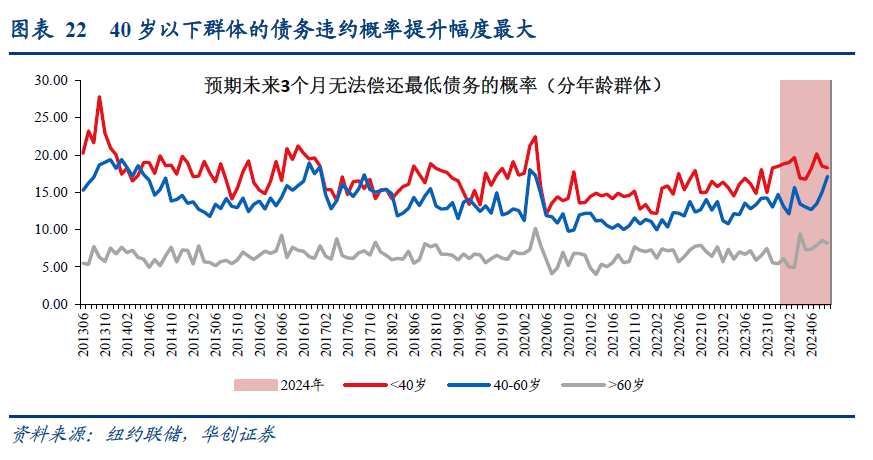

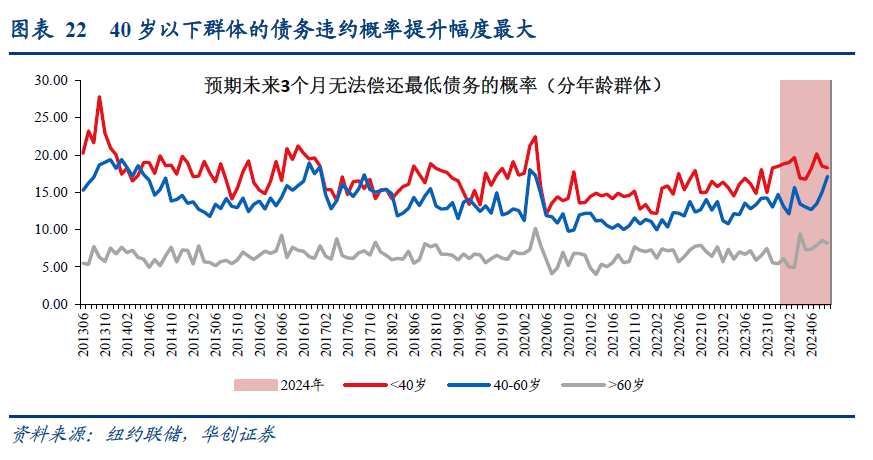

另一方面,纽约联储的消费者预期调查也显示,2024年以来年龄

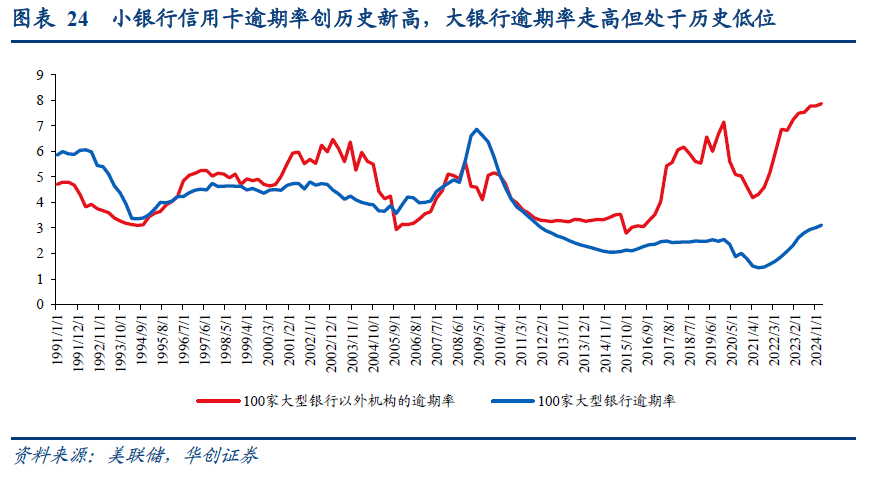

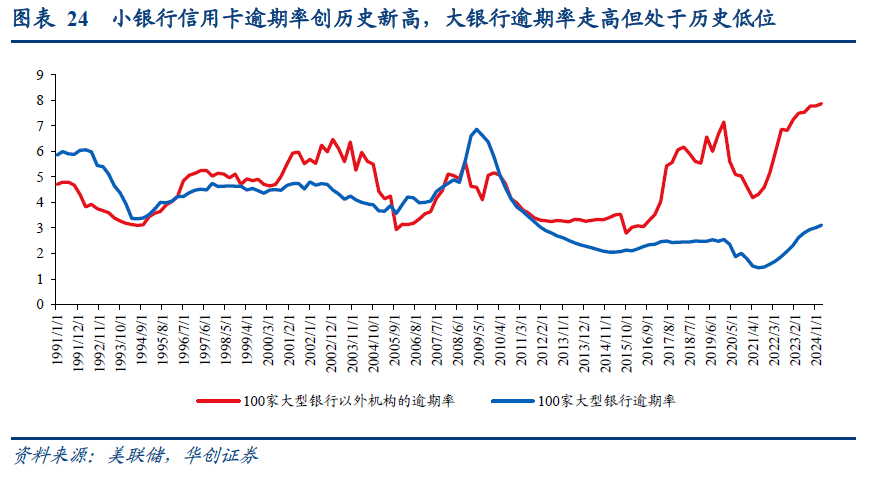

小银行信用卡逾期率创历史新高,大银行逾期率走高但处于历史低位。美联储分别统计了100家大型银行与100家大型银行以外的银行机构(普遍为中小银行)的信用卡贷款余额情况,可以看到尽管两类机构的信用卡逾期率均走高,但截至2024Q2大银行逾期率3.1%,相比2015-2019均值水平提升0.8个百分点,且处于1991年有数据以来的偏低水平;而中小银行逾期率7.9%,相比2015-2019均值水平提升3.2个百分点,且创历史新高;因此小银行的信用卡逾期状况恶化程度更大。

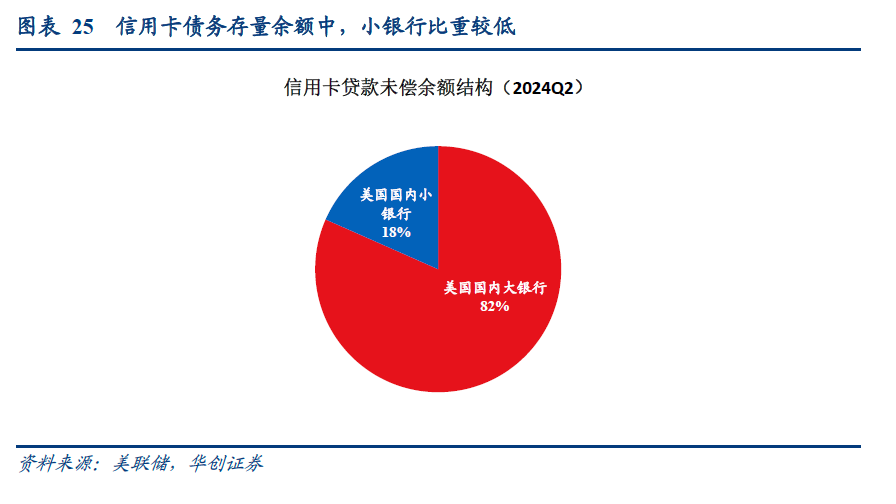

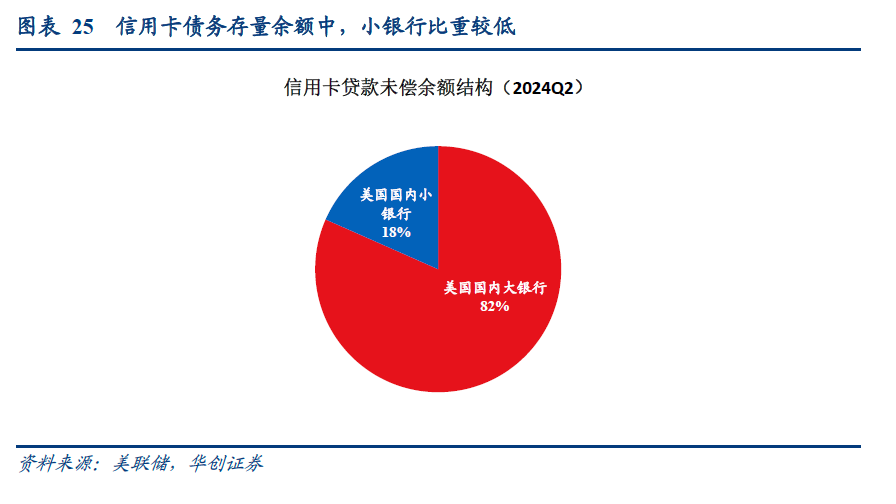

不过,小银行的信用卡贷款占比较低,风险可能更多为局部性事件。根据美联储的统计,美国国内小银行持有的信用卡债务存量余额占比仅18%,小银行的信用卡风险可能更多为局部性事件。

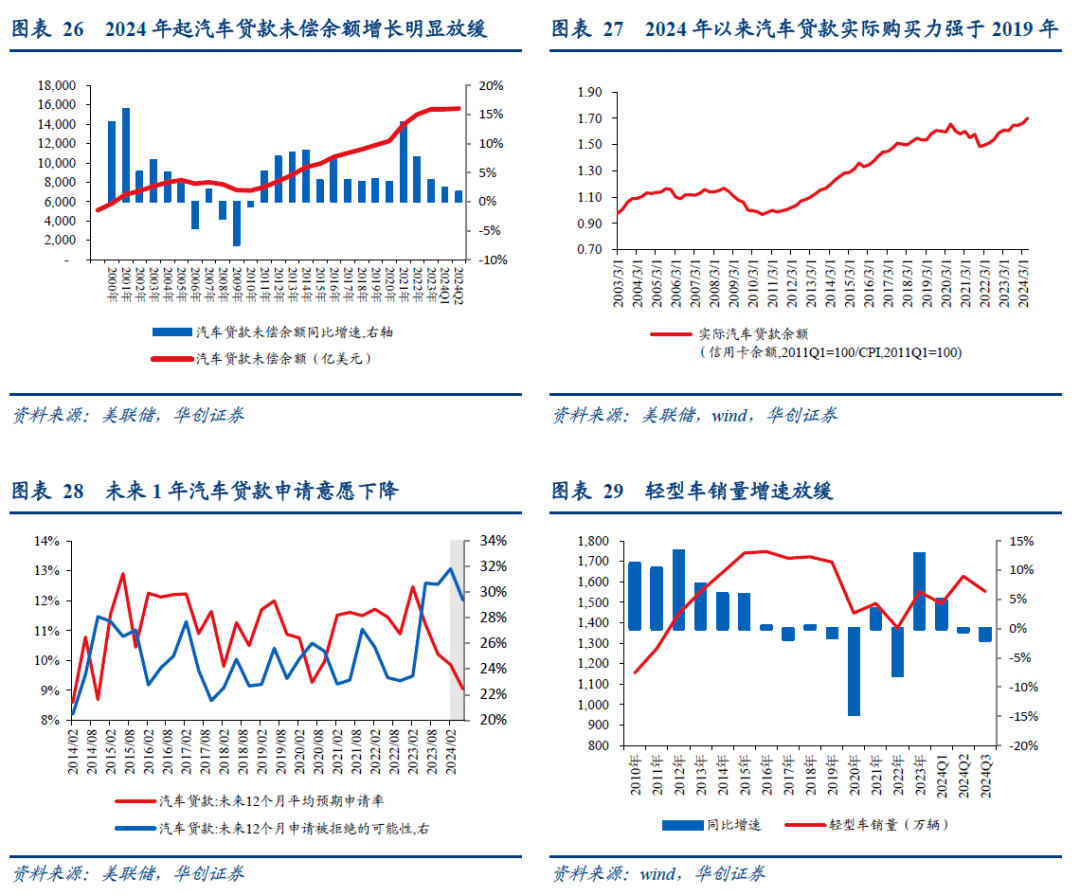

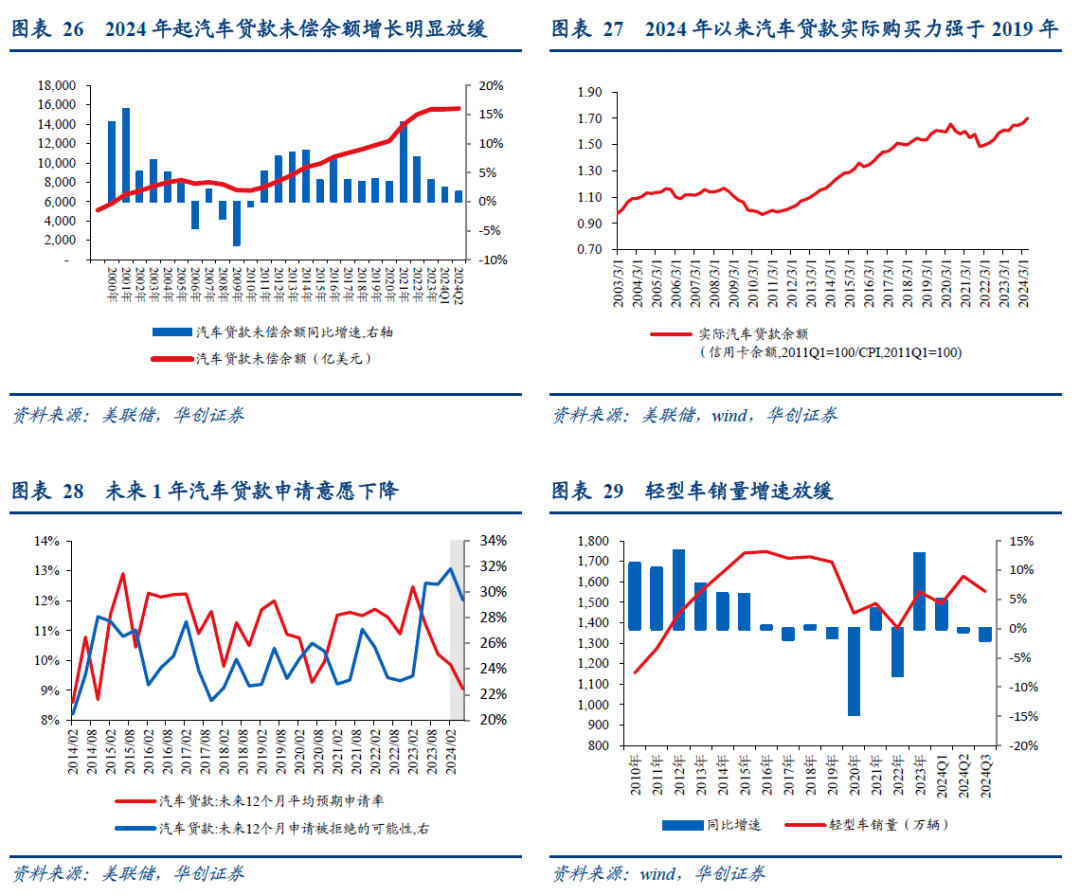

居民实际汽车贷款超出2019

年水平,居民购车对贷款的依赖度提升。疫情后,居民汽车贷款余额提升、2024年增速有所放缓;同时,以上文的测算方法计算实际汽车贷款余额情况也可以看到,伴随着汽车价格的下降,2024年以来实际汽车贷款余额已超出2019年水平。考虑到今年汽车价格下跌、汽车销量放缓,实际汽车贷款余额的提升意味着今年以来居民购车对贷款的依赖度提升,更多人选择借钱买车。

但居民汽车贷款申请意愿在下降、且汽车贷款申请被拒绝的可能性也偏高,可能会对购车需求形成压力。根据纽约联储对居民信贷的调查,未来1年居民汽车贷款申请意愿下降;同时由于当前汽车贷款违约率提升,汽车贷款申请被拒绝的可能性也偏高,这使得本就更依赖汽车贷款的居民购车意愿有可能进一步下降。今年三季度美国轻型车销量同比转负,可能也受到了这一影响。

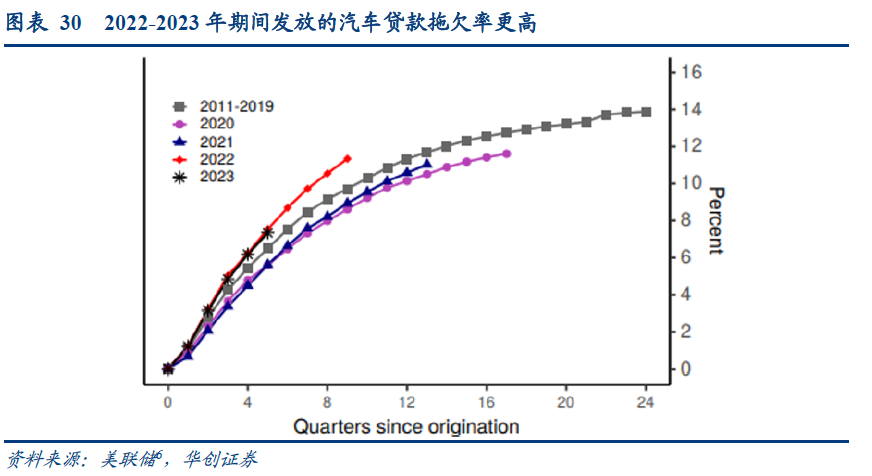

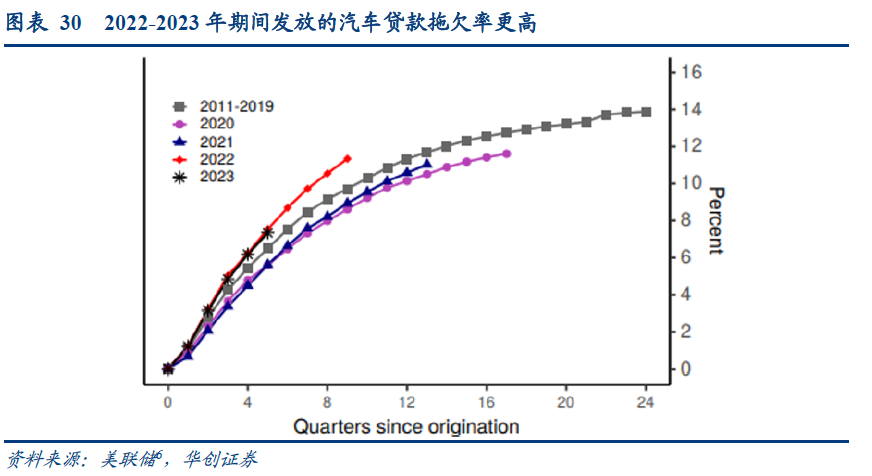

与信用卡贷款类似,2023

年以来汽车贷款逾期率也大幅提升,背后的主要原因可能也来自于疫情期间放贷标准的放松(见图表30,2022-2023年期间发放的汽车贷款拖欠率更高,反映当时的借款质量普遍更差)

和当前部分居民收入下降带来的偿债能力变差。

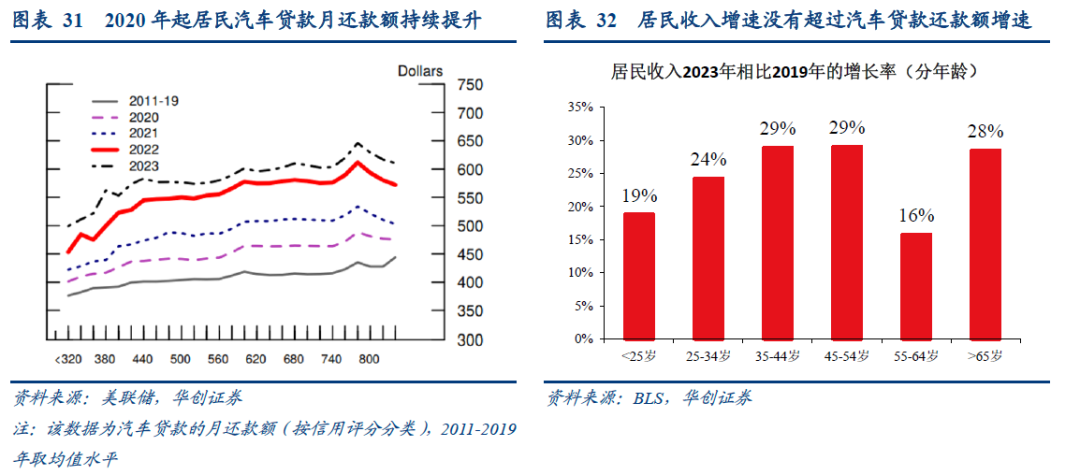

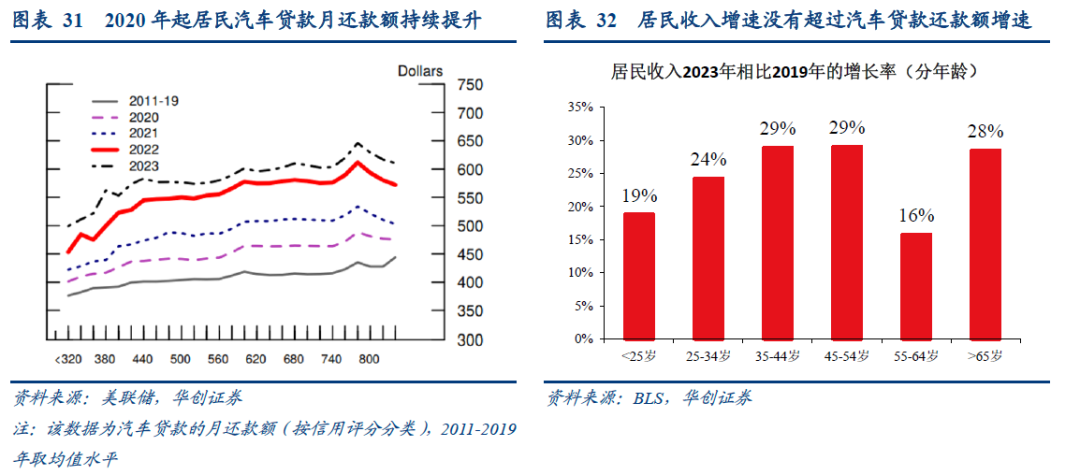

而导致汽车贷款逾期率提升的另一个特殊原因在于:疫情后汽车价格大幅上涨、单笔贷款规模也同步提升,带来汽车贷款的月供大幅提升。2020年起居民汽车贷款月还款额持续提升,截至2023年,月还款额均值达到585美元/月,相比与2011-2019年均值水平增长43%。而从居民收入增长的角度来看,各年龄段群体的收入增速均没有超过汽车贷款月还款额的增速;这带来了居民汽车贷款还款压力的大幅提升。

因此,居民汽车贷款债务风险在加大,且需要关注以下两类群体:

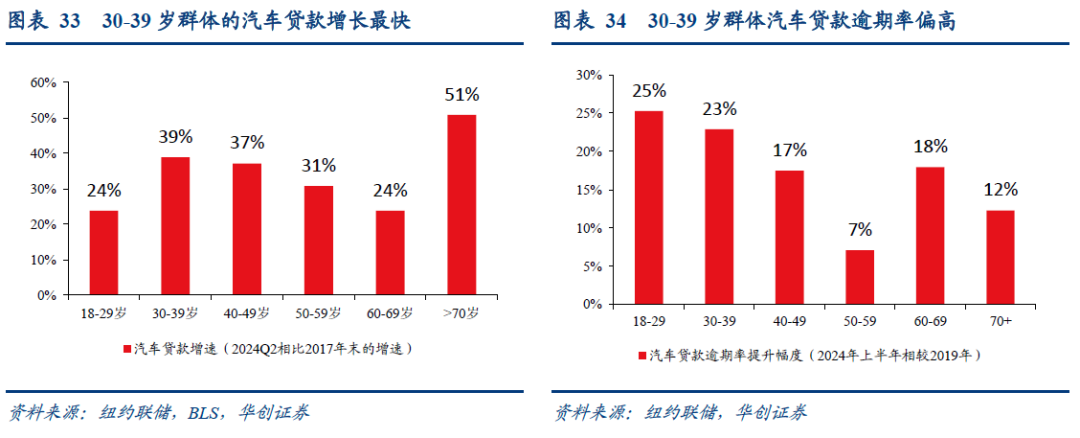

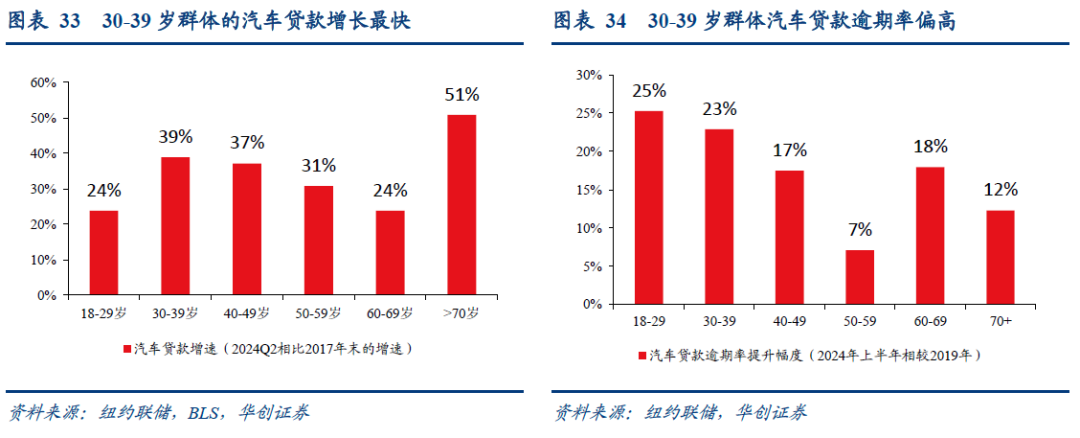

一则,30-39

岁群体的汽车贷款风险同样较大。与信用卡贷款债务风险的观察方式相同,我们同样结合居民收入增速与汽车贷款增速,可以看到30-39岁群体的汽车贷款余额增长速度最快,且高于收入增速;同时,这一群体的汽车贷款逾期率增长也处于各群体的偏高水平,因此30-39岁人群的债务风险相对更大。

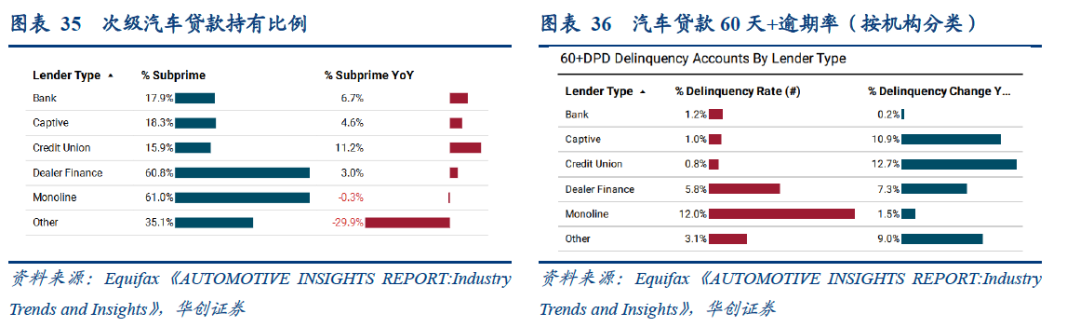

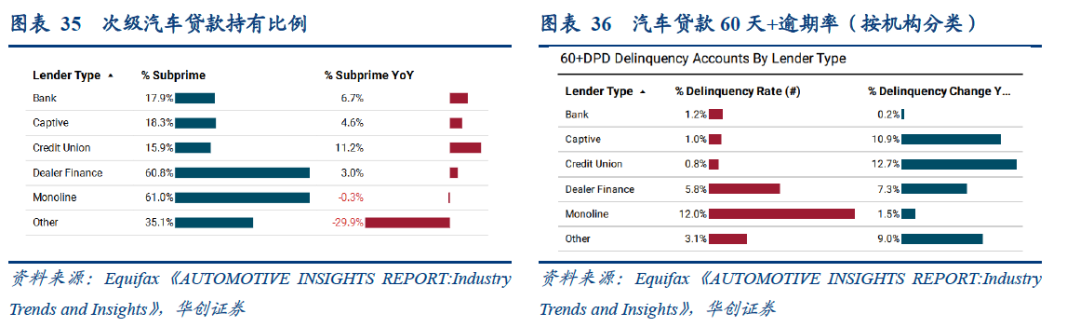

二则,小型汽车贷款供应商的债务风险较大。与信用卡贷款绝大部分为银行持有(比例达93%)不同,银行持有汽车贷款的比例较低、仅在30%左右。并且从汽车贷款的持有结构来看,银行持有的汽车贷款风险相对较小,逾期率仅1.2%、次级贷款的持有比例也在20%以下。

但Dealer Financing

和Monoline

这两类机构所持有的汽车贷款债务风险较大,是汽车贷款领域更大的风险来源。Dealer Financing是由汽车零售商提供的贷款;

Monoline

则是指专门从事专一领域金融服务的公司,这类机构仅从事汽车贷款业务。这两类机构持有的次级汽车贷款比例高达60%以上,逾期率也显著高于其他机构;因此这两类机构的潜在风险可能更大。

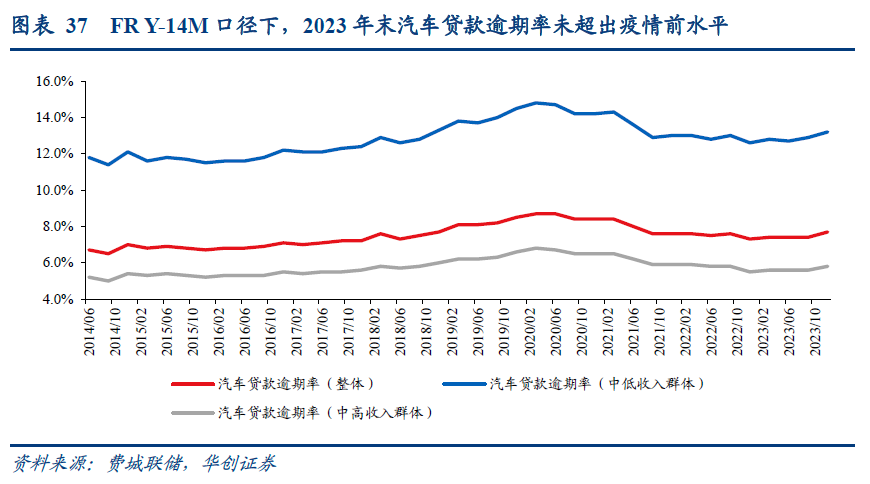

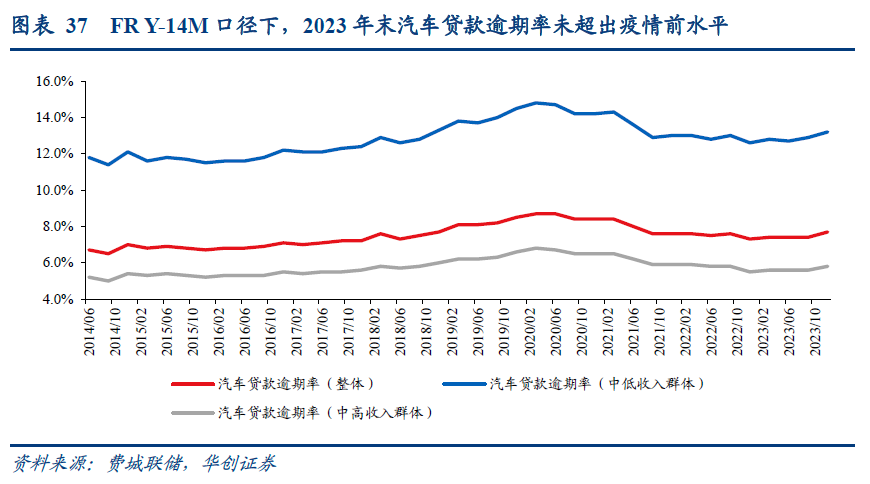

另外,FR Y-14M

口径下,2023

年末汽车贷款逾期率尚未超出2019

年均值水平。由于FR Y-14M数据源来自美国大中型金融机构的信贷数据,统计口径不包含规模较小的金融机构,也可以侧面印证目前大中型金融机构的汽车贷款质量仍然较高,风险主要来自小型金融机构。

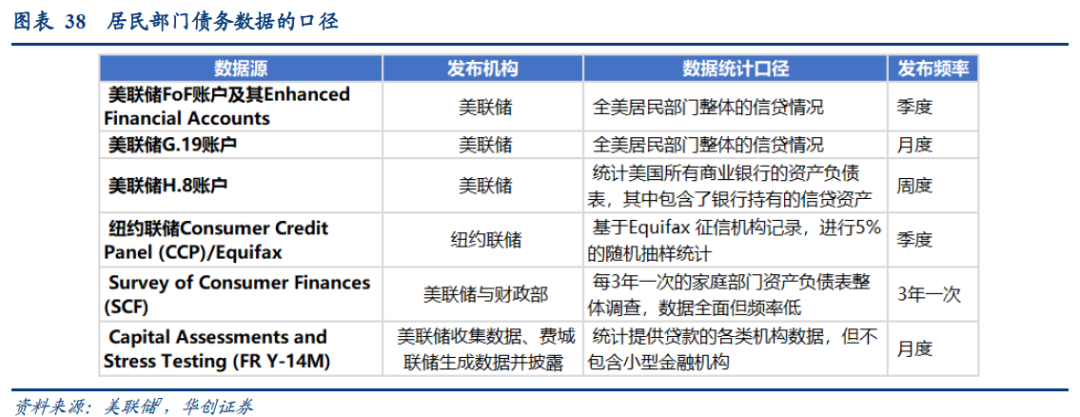

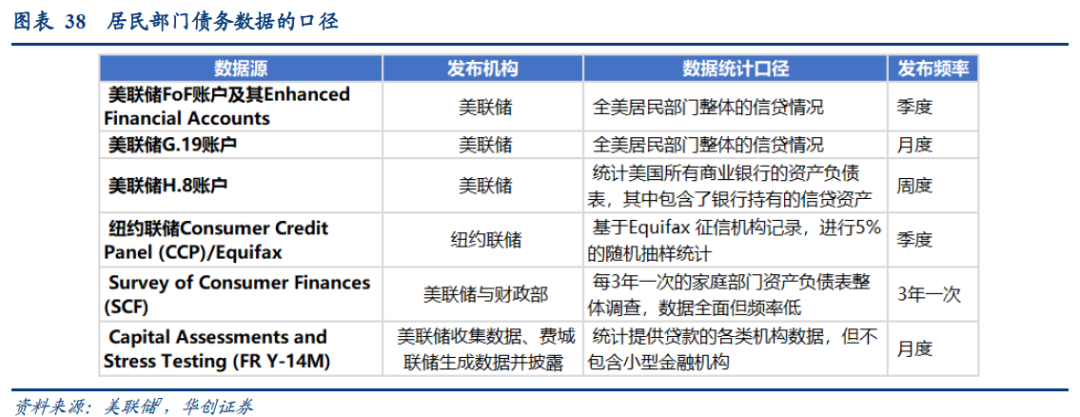

美联储有6

个数据源包含了居民债务的统计,其不同的统计口径梳理如下(本文重点关注其中的居民信贷部分)

美联储的Flow Of Funds

(FoF

)Accounts:B.101.h按年度发布居民资产负债表(不包含非盈利组织),其中将居民债务划分成:住房抵押贷款、消费信贷、以及各类其他债务。

美联储FoF

账户中的Enhanced Financial Accounts则进一步将居民负债按收入分位数、年龄等维度进行拆分,以便看到不同类型人群的负债变化情况。该数据为季频数据,且统计口径与FoF Accounts:B.101.h的口径一致。

美联储的G.19 Consumer Credit

数据集将居民负债中的消费贷款进行了详细拆分,将消费贷款分为循环贷款(主要为信用卡贷款)与非循环贷款,并单独统计了学生贷款与汽车贷款余额,信用卡与汽车贷款利率、以及各类金融机构持有的居民消费贷款余额。该数据集的统计口径与FoF Accounts:B.101.h的口径一致,但为月频数据。

美联储H.8

Assets and Liabilities of Commercial Banks in the United States

数据集。该数据是从银行的角度出发,统计了美国所有商业银行的资产负债表,其中包含了银行持有的房地产抵押贷款与消费贷款的资产余额,数据为周频,且划分了大型/小型银行。但该数据仅涵盖了商业银行发行的信贷数据,口径相比美联储FoF与G.19账户较小。

纽约联储的Consumer Credit Panel (CCP)

数据集则对居民部门的债务结构与违约情况进行了详细拆分:例如统计了学生贷款、信用卡贷款与汽车贷款的余额、逾期率等数据。不过与美联储FoF与G.19账户统计口径不同的是:纽约联储的数据源来自Equifax征信机构记录,并以5%的比例进行随机抽样估算;而美联储的数据源则基于贷款人的报告,因此二者的数据绝对规模存在一定差异,但历史趋势接近。

美联储Capital Assessments and Stress Testing (FR Y-14M)

数据集详细统计了循环贷款余额的细节,由费城联储生成数据披露。不过该数据的数据源来自美国大中型金融机构的信贷数据,统计口径不包含规模较小的金融机构,因此也没有包含所有的循环信贷余额。

美联储与财政部共同进行的Survey of Consumer Finances (SCF)更为详细的统计了居民循环贷款的数据,不过该调查3年一次,数据发布的及时性相对较弱。

在正文中,对居民各类债务余额(包括居民部门整体债务、房地产抵押贷款、汽车贷款)规模的分析采用美联储FoF与H.8的数据源,但居民信用卡贷款余额数据采用了纽约联储CCP的数据,原因为FoF与H.8数据中仅披露了循环贷款余额,未详细披露信用卡贷款余额(信用卡贷款为循环贷款的一部分)。另外,正文中关于居民债务质量、分收入/年龄的债务分析则分别采用了上述6个数据源的相应披露数据。

注:循环贷款是什么?所谓循环贷款是指在一定的贷款限额内,借款人可以多次提取贷款,且在偿还后再次提取贷款,循环贷款中绝大部分为信用卡贷款(无抵押);另外房屋净值信用额度HELOC(home equity line of credit)是以居民的房屋作为抵押的另一类循环贷款。

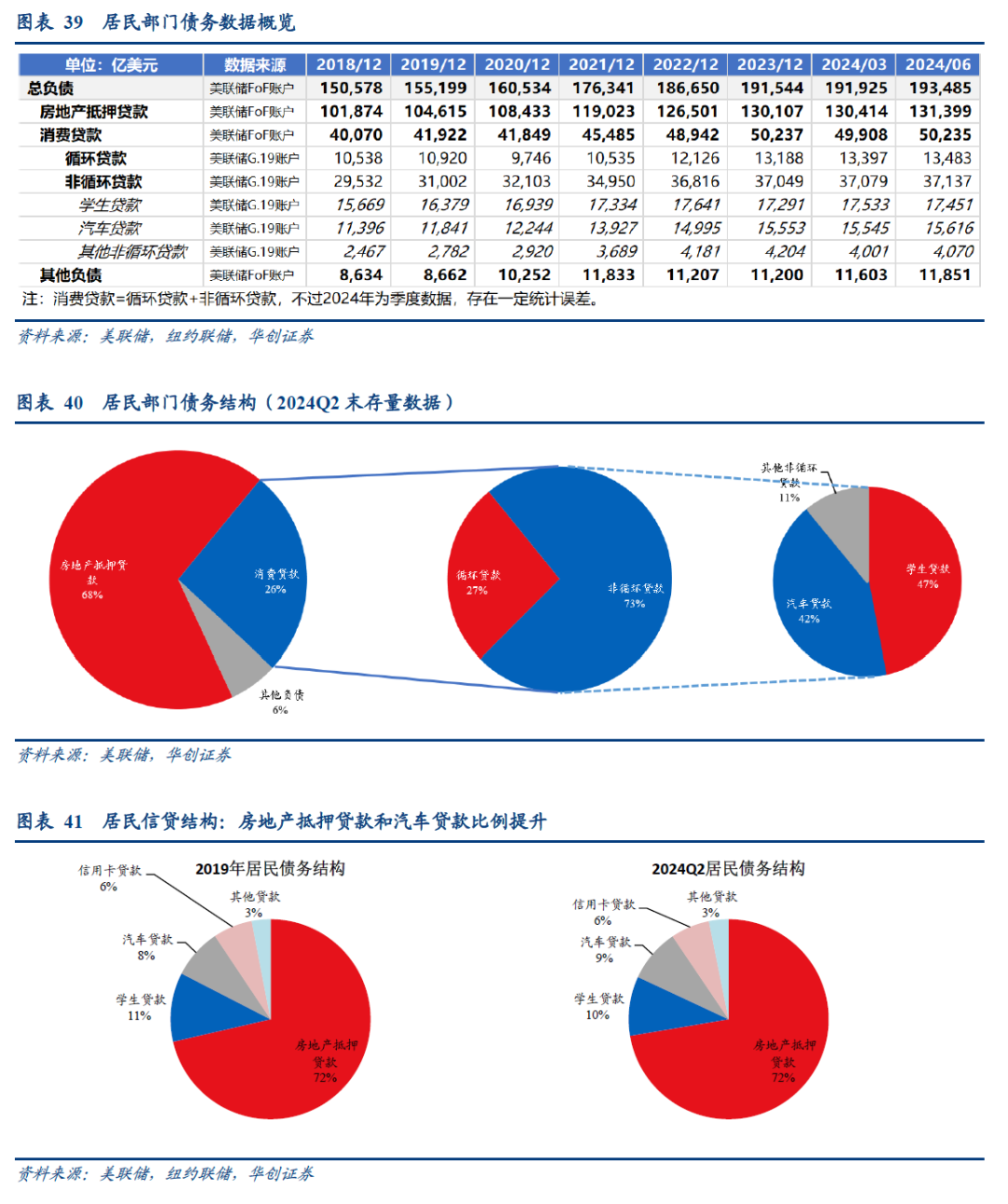

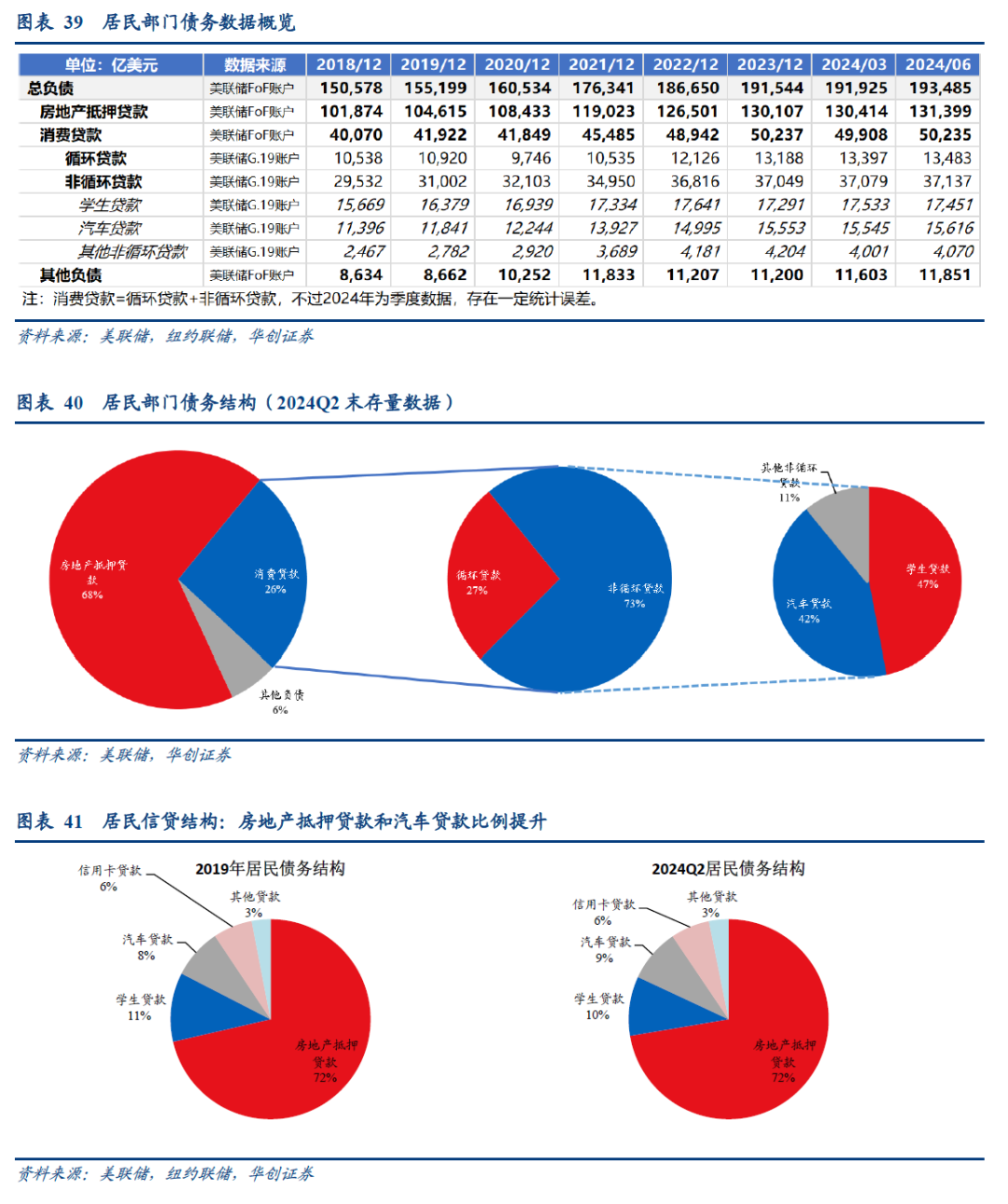

在居民债务结构中,信贷占比约94%

,其中房地产抵押贷款占比最大,达到约68%

,其次为消费贷款占比约26%;而消费贷款中,循环贷款(以信用卡贷款为主)占比约27%,非循环贷款占比约73%(上述数据均为2024Q2存量数据)。而具体来看居民信贷的结构,与疫情前(2019年末)相比,疫情后居民房地产抵押贷款与汽车贷款在其信贷结构中比重回升,学生贷款比重下降,信用卡贷款比重则大致持平。

点击此处马上登入InvestingPro,13位分析师营收预测等你查看,还有超值优惠!

温馨提示:本站所有文章来源于网络整理,目的在于知识了解,文章内容与本网站立场无关,不对您构成任何投资操作,风险

自担。本站不保证该信息(包括但不限于文字、数据、图表)全部或者部分内容的准确性、真实性、完整性、原创性。相关信

息并未经过本网站证实。